Pożyczki z niską zdolnością kredytową: Przewodnik dla konsumentów w Polsce

Kredyty gotówkowe z niską zdolnością kredytową w Polsce: Co warto wiedzieć?

Osoby, które borykają się z niską zdolnością kredytową, często napotykają trudności w uzyskaniu tradycyjnych kredytów gotówkowych. Jednak w Polsce istnieje kilka alternatyw, które mogą pomóc w tej sytuacji. Pierwszym krokiem jest zrozumienie, że pożyczki z niską zdolnością kredytową mogą wiązać się z wyższymi kosztami, dłuższą weryfikacją, a także większym ryzykiem odrzutu wniosku. Około 60% osób starających się o kredyt z niską zdolnością kredytową otrzymuje decyzję odmowną od banków.

Opcje pożyczek dla osób z niską zdolnością kredytową:

- Chwilówki: Są to krótkoterminowe pożyczki, które można uzyskać nawet online. Wadą jest wysokie RRSO (Rzeczywista Roczna Stopa Oprocentowania), które może sięgać nawet 300%.

- Pożyczki pozabankowe: Firmy oferujące pożyczki pozabankowe często nie sprawdzają historii w BIK (Biuro Informacji Kredytowej) czy KRD (Krajowy Rejestr Długów). Jednakże, koszty związane z tymi pożyczkami mogą być wyższe niż w przypadku banków.

- Kredyty z poręczycielem: W przypadku niskiej zdolności kredytowej, posiadanie poręczyciela może zwiększyć szanse na uzyskanie kredytu i obniżyć jego koszt.

Weryfikacja zdolności kredytowej:

Instytucje finansowe mogą stosować różne podejścia do weryfikacji zdolności kredytowej. Kluczowe elementy, które mogą być brane pod uwagę, to dochody, historia kredytowa, stałe miejsce pracy oraz brak zajęć komorniczych. Przykładowo, osoby ze stabilnym dochodem (minimum 2000 PLN netto miesięcznie) mają większe szanse na uzyskanie kredytu mimo wcześniejszych opóźnień w spłatach.

Zalety kredytów online:

- Łatwa weryfikacja tożsamości za pomocą dowodu osobistego i konta bankowego.

- Szybka decyzja kredytowa – często w ciągu 15 minut.

- Minimalna ilość wymaganych dokumentów.

Ryzyka i koszty:

- Oprocentowanie nominalne oraz RRSO.

- Prowizje za udzielenie finansowania, które mogą wynosić od 1% do nawet 10% całkowitej kwoty kredytu.

- Koszty ubezpieczeń – mogą być opcjonalne, ale warto sprawdzić, jakie korzyści i koszty z sobą niosą.

Podsumowując, kredyty gotówkowe z niską zdolnością kredytową w Polsce są dostępne, ale zwykle wiążą się z wyższymi kosztami. Dlatego przed podjęciem decyzji warto dokładnie porównać oferty, sprawdzić wszelkie opłaty i zabezpieczenia oraz rozważyć alternatywne formy pożyczek.

Pozyskiwanie kredytów online dla osób z niską zdolnością kredytową

W Polsce coraz więcej osób z niską zdolnością kredytową decyduje się na pozyskiwanie kredytów online. W 2022 roku, zgodnie z raportem NBP, aż 45% osób korzystających z takich usług miało problemy z oceną punktową w BIK. Oto kilka kroków i wskazówek, które mogą pomóc w uzyskaniu pożyczki z niską zdolnością kredytową, finanse w Polsce bowiem nie muszą być przeszkodą nie do pokonania.

1. Wybór odpowiedniej oferty:

- Poszukaj firm oferujących pożyczki bez sprawdzania BIK lub KRD. W 2021 roku z takich opcji skorzystało ponad 60% osób z negatywną historią kredytową.

- Pamiętaj o kosztach. Średnie RRSO dla pożyczek online bez BIK wynosi od 50% do 200%, w zależności od firmy.

2. Dokumenty i weryfikacja:

- Do uzyskania pożyczki online zazwyczaj wystarczy dowód osobisty i zaświadczenie o dochodach. W niektórych przypadkach konieczna będzie weryfikacja online poprzez przelanie niewielkiej opłaty (np. 1 grosz) na konto pożyczkodawcy.

- Weryfikacja tożsamości jest kluczowa. Unikaj firm, które nie wymagają żadnej formy potwierdzenia tożsamości.

3. Alternatywy i zabezpieczenia:

- Pożyczki pozabankowe mogą być dobrą alternatywą. W 2020 roku aż 25% osób zadłużonych skorzystało z takich pożyczek, unikając tradycyjnych banków.

- Chwilówki i pożyczki na raty są opcjami, które warto rozważyć. Jednak zawsze sprawdzaj, jakie są całkowite koszty pożyczki oraz ewentualne dodatkowe opłaty.

4. Etyka i odpowiedzialność:

- Regularnie sprawdzaj swoją historię kredytową w BIK i KRD. Co sześć miesięcy masz prawo do darmowego raportu.

- Unikaj zadłużania się ponad miarę. Zadłużenie powyżej 50% miesięcznego wynagrodzenia jest ryzykowne i może prowadzić do problemów finansowych.

Zaciągnięcie kredytu online z niską zdolnością kredytową nie musi być skomplikowane ani kosztowne, jeśli podejdziesz do tego świadomie i odpowiedzialnie. Korzystanie z narzędzi takich jak kalkulator zdolności kredytowej czy porównywarki ofert może znacznie ułatwić znalezienie najlepszej oferty dostosowanej do Twoich potrzeb. Pamiętaj, że każda decyzja finansowa powinna być dobrze przemyślana, by uniknąć negatywnych konsekwencji w przyszłości.

Kredyty konsolidacyjne jako opcja dla klientów z niską zdolnością kredytową

Kredyty konsolidacyjne stanowią użyteczne rozwiązanie dla klientów z niską zdolnością kredytową. W Polsce, według danych z 2023 roku, prawie 10% klientów banków boryka się z problemami finansowymi, co często utrudnia im spłatę różnych zobowiązań kredytowych. Konsolidacja długów polega na połączeniu kilku kredytów w jeden, co zazwyczaj obniża wysokość miesięcznej raty dzięki wydłużeniu okresu kredytowania oraz niższemu oprocentowaniu.

Dla osób z niską zdolnością kredytową taki produkt może okazać się zbawienny, gdyż banki biorą pod uwagę możliwość znacznego zmniejszenia ryzyka niewypłacalności. Kluczowe cechy kredytów konsolidacyjnych to przede wszystkim:

- Obniżenie miesięcznej raty: Poprzez rozłożenie zadłużenia na dłuższy okres, co daje oddech finansowy.

- Zredukowanie opłat: Jedna rata zamiast kilku, co minimalizuje koszty związane z obsługą kredytów.

- Poprawa płynności finansowej: Uproszczenie struktury zadłużenia, co pozwala lepiej zarządzać budżetem domowym.

W Polsce, zanim zdecydujemy się na konsolidację, warto skorzystać z narzędzi takich jak kalkulator zdolności kredytowej, dostępnych online, by oszacować swoją sytuację finansową. Jednocześnie ważne jest sprawdzenie raportu BIK oraz analizy scoringu BIK, gdyż wiele banków wymaga dobrej historii kredytowej. Nawet w przypadku problemów z BIK, warto rozważyć firmy oferujące pożyczki pozabankowe, które mają elastyczniejsze podejście do oceny ryzyka kredytowego.

Klienci powinni również pamiętać o istotnych czynnikach przy konsolidacji długów, takich jak całkowite koszty kredytu, okres kredytowania oraz ewentualne prowizje. Warto zwrócić uwagę na RRSO (Rzeczywista Roczna Stopa Oprocentowania), która uwzględnia wszystkie koszty związane z kredytem. Praktyczne rozwiązanie to skorzystanie z oferty konsultanta kredytowego, który pomoże w porównaniu ofert i uzyskać najlepsze warunki.

Kredyty konsolidacyjne mogą być szczególnie atrakcyjne dla osób z zadłużeniem, problemami ze spłatą kredytów gotówkowych, kart kredytowych i innych zobowiązań. Dzięki konsolidacji można uniknąć negatywnych konsekwencji finansowych, takich jak windykacja czy wpisy do KRD. W kontekście „pożyczki z niska zdolnością kredytową finanse w Polsce”, kredyt konsolidacyjny jest więc wartościową opcją, która pozwala poprawić płynność finansową i odzyskać kontrolę nad swoim budżetem.

Możliwości uzyskania kredytów hipotecznych przy niskiej zdolności kredytowej

Uzyskanie kredytu hipotecznego przy niskiej zdolności kredytowej może wydawać się trudne, ale istnieją możliwości, które warto rozważyć. Kluczowe jest zrozumienie, że banki oceniają naszą zdolność kredytową na podstawie wielu czynników, takich jak dochody, historia kredytowa, bieżące zadłużenie oraz stabilność zatrudnienia.

1. Pożyczki pozabankowe: Osoby o niskiej zdolności kredytowej mogą zwrócić się do firm pozabankowych oferujących pożyczki hipoteczne. Tego typu instytucje często mają bardziej elastyczne kryteria weryfikacyjne i niekiedy nie sprawdzają historii kredytowej w BIK. Jednak trzeba liczyć się z wyższymi kosztami finansowania oraz krótszym okresem kredytowania.

2. Kredyty gotówkowe jako alternatywa: W przypadku, gdy nie uda się uzyskać kredytu hipotecznego, warto rozważyć kredyty gotówkowe. Mimo że są one zwykle droższe niż kredyty hipoteczne, mogą stanowić tymczasowe rozwiązanie. Należy jednak upewnić się, że miesięczna rata nie przekroczy naszych możliwości finansowych.

3. Zabezpieczenia kredytu: Aby zwiększyć szanse na uzyskanie kredytu hipotecznego, można zaoferować dodatkowe zabezpieczenia, takie jak poręczyciel lub zastaw na innej nieruchomości. Banki mogą być bardziej skłonne do udzielenia finansowania, jeśli ryzyko jest odpowiednio zminimalizowane.

4. Programy wsparcia: W Polsce można skorzystać z rządowych programów wsparcia dla młodych osób oraz rodzin, takie jak „Mieszkanie Plus” czy „Rodzina na swoim”. Programy te mogą pomóc w zwiększeniu zdolności kredytowej poprzez dofinansowanie zakupu mieszkania lub domu.

5. Konsolidacja zadłużenia: Dla osób posiadających wiele małych kredytów, konsolidacja zadłużenia może być korzystna. Połączenie kilku zobowiązań w jedno może poprawić naszą zdolność kredytową, a także obniżyć miesięczne raty i uprościć zarządzanie finansami.

6. Poprawa historii kredytowej: Przed złożeniem wniosku o kredyt hipoteczny warto popracować nad poprawą swojej historii kredytowej. Regularne spłacanie zobowiązań i unikanie opóźnień w spłatach pozytywnie wpłynie na naszą ocenę punktową w BIK. W niektórych przypadkach, warto również spłacić drobniejsze zobowiązania, aby poprawić ogólny wskaźnik zadłużenia.

Zainteresowani pożyczkami hipotecznymi z niską zdolnością kredytową powinni przede wszystkim dokładnie porównać oferty dostępne na rynku. Korzystanie z kalkulatorów zdolności kredytowej i symulacji kredytowych dostępnych online pomoże ocenić, na jakie warunki możemy liczyć. Warto także skonsultować się z doradcą finansowym, który pomoże znaleźć najlepsze rozwiązanie dostosowane do naszych potrzeb i możliwości.

Jakie dokumenty są niezbędne do ubiegania się o kredyt na mieszkanie z niską zdolnością kredytową?

Analogicznie jak w przypadku standardowego kredytu hipotecznego, osoby z niską zdolnością kredytową muszą przygotować specyficzny zestaw dokumentów, by zwiększyć swoje szanse na uzyskanie finansowania. Ważne jest, aby skompletować wszelkie potrzebne papiery starannie, by bank mógł właściwie ocenić zdolność kredytową klienta i podjąć decyzję.

1. Dowód osobisty

Podstawowym dokumentem jest aktualny dowód osobisty. Jest on niezbędny do weryfikacji tożsamości wnioskodawcy.

2. Zaświadczenia o dochodach

Dokumenty potwierdzające dochody są kluczowe. Mogą to być:

- Zaświadczenie od pracodawcy – szczegółowy raport o rodzaju umowy, wysokości wynagrodzenia, czasie zatrudnienia oraz ewentualnych możliwościach uzyskania premii.

- Wyciąg z konta bankowego – banki często proszą o przedstawienie wyciągów z ostatnich 3-6 miesięcy, aby sprawdzić regularność wpływów na konto.

- Deklaracja PIT – dokument potwierdzający roczne dochody za poprzedni rok podatkowy.

3. Umowy cywilnoprawne

Dla osób osiągających dochody z umów zleceń lub umów o dzieło istotne będzie przedstawienie kopii umów oraz ewentualnych rachunków, które dokumentują regularność i wartość takich dochodów.

4. Informacje o innych zobowiązaniach

Dokumentacja dotycząca bieżących zobowiązań kredytowych i pozakredytowych oraz harmonogramy spłat. Istotne mogą być również zaświadczenia z Biura Informacji Kredytowej (BIK) i Krajowego Rejestru Długów (KRD).

5. Własny wkład finansowy

Dowód wniesienia wymaganego wkładu własnego, najczęściej w postaci umowy kupna-sprzedaży lub rachunków zaangażowanych w transakcję oszczędności.

6. Oświadczenie o stanie majątkowym

Obejmujące posiadane nieruchomości, samochody oraz inne wartościowe aktywa. Ten dokument może wpłynąć na ocenę zdolności kredytowej i warunki kredytu.

7. Umowa o pracę lub inne źródła dochodu

Oprócz wyżej wymienionych, banki oczekują przedstawienia dokumentów potwierdzających stałe źródło dochodów, takie jak umowy o pracę na czas nieokreślony, emerytury, renty, lub dochody z wynajmu nieruchomości.

Wnioski:

W przypadku ubiegania się o kredyt na mieszkanie z niską zdolnością kredytową, odpowiednie przygotowanie się i dostarczenie kompletnych dokumentów może znacząco zwiększyć szanse na pozytywną decyzję kredytową. Kluczowe jest, by przed złożeniem wniosku dokładnie zweryfikować wytyczne i wymagania konkretnych banków, gdyż mogą się one nieco różnić. Ważne jest, aby być szczerym w odniesieniu do aktualnej sytuacji finansowej oraz regularności i stabilności dochodów.

Kredyt na budowę domu przy niskiej zdolności kredytowej: poradnik dla zainteresowanych

Uzyskanie kredytu na budowę domu przy niskiej zdolności kredytowej może wydawać się trudnym zadaniem, ale jest to możliwe. Kluczowym elementem jest dokładne przygotowanie się i zrozumienie, jakie opcje są dostępne na rynku finansowym w Polsce. Oto kilka praktycznych porad, które mogą okazać się pomocne:

- Analiza zdolności kredytowej: Pierwszym krokiem jest sprawdzenie swojej zdolności kredytowej, co można zrobić za pomocą kalkulatorów dostępnych online lub poprzez raport BIK (Biuro Informacji Kredytowej). Banki i inne instytucje finansowe opierają swoje decyzje na ocenie punktowej (scoring BIK), która wpływa na propozycje kredytowe.

- Dokumenty kredytowe: Przygotowanie wszelkich niezbędnych dokumentów, takich jak zaświadczenie o dochodach, umowa o pracę, wyciągi bankowe oraz inne potwierdzenia dochodów z umów cywilnoprawnych. Dodatkowe dokumenty mogą obejmować informacje o istniejących obciążeniach kredytowych.

- Kredyt bez zaświadczeń: Istnieją oferty kredytów bez zaświadczeń, które mogą być bardziej dostępne dla osób z niską zdolnością kredytową. Warto jednak pamiętać, że takie kredyty mogą mieć wyższe oprocentowanie lub inne warunki, takie jak konieczność ubezpieczenia kredytu.

- Pożyczki pozabankowe: Jeżeli banki nie są chętne do udzielenia kredytu, warto rozważyć pożyczki pozabankowe. Firmy te czasami oferują kredyty dla osób z niską zdolnością kredytową, z krótszymi okresami spłaty i wyższym oprocentowaniem. Warto skonsultować się z konsultantem kredytowym, który pomoże porównać oferty.

- Kredyty konsolidacyjne: W przypadku istniejącego zadłużenia można rozważyć kredyt konsolidacyjny, który łączy wszystkie zobowiązania w jedno, często z niższą miesięczną ratą. To może poprawić zdolność kredytową i ułatwić uzyskanie nowego kredytu na budowę domu.

- Dłuższy okres kredytowania: Wybór dłuższego okresu kredytowania może obniżyć miesięczną ratę i uczynić kredyt bardziej przystępnym. Należy jednak zwrócić uwagę na całkowite koszty kredytu, które mogą wzrosnąć.

- RRSO i inne koszty: Ważne jest, aby dokładnie zapoznać się z rzeczywistą roczną stopą oprocentowania (RRSO) oraz innymi kosztami kredytu, takimi jak prowizja, ubezpieczenie i ewentualne opłaty dodatkowe. Przy niższej zdolności kredytowej banki mogą oferować mniej korzystne warunki.

- Porównanie ofert: Korzystanie z porównywarek internetowych i kalkulatorów kredytowych może pomóc w znalezieniu najlepszych ofert. Należy zwracać uwagę nie tylko na oprocentowanie, ale również na całkowitą kwotę do spłaty i wszystkie związane koszty.

Podsumowując, kredyt na budowę domu przy niskiej zdolności kredytowej jest osiągalny, ale wymaga starannego planowania i pełnej świadomości wszystkich dostępnych opcji. Analiza kredytowa, raporty BIK, dokumentacja dochodowa i porównanie ofert to kluczowe elementy, które pomogą w znalezieniu najlepszego rozwiązania. Pamiętaj, aby dokładnie przemyśleć wszystkie decyzje finansowe i skonsultować się z ekspertami w dziedzinie pożyczek i kredytów.

Porównanie ofert kredytowych na samochód dla osób z niską zdolnością kredytową

Aby znaleźć najlepsze oferty kredytowe na samochód dla osób z niską zdolnością kredytową, warto zwrócić uwagę na kilka kluczowych elementów. W Polsce pożyczki z niską zdolnością kredytową są dostępne, choć często obarczone wyższymi kosztami.

- Koszty kredytu: Kredytobiorcy z niższą zdolnością kredytową mogą liczyć się z wyższym oprocentowaniem, które może wynosić nawet 15% w skali roku, podczas gdy standardowe oprocentowanie wynosi od 6% do 8%.

- RRSO: Rzeczywista Roczna Stopa Oprocentowania (RRSO) to kolejny kluczowy wskaźnik. W przypadku pożyczek z niską zdolnością kredytową RRSO może osiągać nawet 30%.

- Okres kredytowania: Dłuższy okres kredytowania zmniejsza miesięczną ratę, ale zwiększa całkowity koszt kredytu. Dla pożyczek na samochód typowy okres kredytowania wynosi od 24 do 60 miesięcy.

- Weryfikacja zdolności kredytowej: Firmy pożyczkowe sprawdzają bazy danych, takie jak BIK czy KRD, aby ocenić ryzyko. Osoby z negatywną historią kredytową mogą mieć trudności w uzyskaniu kredytu bankowego, co często zmusza do korzystania z pożyczek pozabankowych.

- Dokumenty potrzebne do otrzymania pożyczki: Przy pożyczkach dla osób z niską zdolnością kredytową, zwykle wymagane są dodatkowe dokumenty, takie jak zaświadczenie o dochodach czy pismo od pracodawcy. W przypadku pożyczek online często całkowita weryfikacja tożsamości odbywa się również przez Internet.

Dla osób, które nie mają szans na uzyskanie tradycyjnego kredytu, dostępne są alternatywy takie jak pożyczki pozabankowe czy chwilówki. Należy jednak pamiętać, że takie pożyczki mają zazwyczaj wyższe koszty i krótsze terminy spłaty. Przykładowo, pożyczka pozabankowa na 10 000 złotych rozłożona na 12 miesięcy może mieć RRSO na poziomie 50%.

Wszelkie decyzje kredytowe powinny być dokładnie przemyślane. Warto skorzystać z dostępnych narzędzi, takich jak kalkulator zdolności kredytowej czy kalkulator rat kredytowych, aby dokładnie oszacować swoje możliwości finansowe. Pamiętajmy również, aby dokładnie czytać wszystkie warunki umowy kredytowej i zrozumieć wszystkie obciążenia kredytowe.

Karty kredytowe oferowane klientom z niską zdolnością kredytową: przegląd dostępnych opcji

Klienci z niską zdolnością kredytową często napotykają na trudności w uzyskaniu tradycyjnych kart kredytowych. Na szczęście na rynku finansowym w Polsce istnieją produkty skierowane właśnie do nich. Warto zwrócić uwagę na kilka opcji, które mogą być dostępne, aby znaleźć odpowiednie rozwiązanie.

Karty kredytowe z niską zdolnością kredytową:

- Karty z zabezpieczeniem: Jednym z najpopularniejszych rozwiązań są karty kredytowe zabezpieczone depozytem. Klient wpłaca określoną kwotę na specjalne konto, która stanowi zabezpieczenie dla banku. Limit kredytowy jest zwykle równy wpłaconemu depozytowi. Przykład: Depozyt w wysokości 2000 PLN oznacza, że limit karty wynosi 2000 PLN. Oprocentowanie wynosi około 20% RRSO.

- Karty dla klientów z niską zdolnością kredytową: Niektóre banki oferują karty kredytowe bez konieczności wpłaty depozytu, jednak z mniejszym limitem kredytowym, np. do 1000 PLN, oraz wyższym oprocentowaniem – nawet do 30% RRSO. Tego typu karty można uzyskać po przeprowadzeniu analizy jakościowej i ilościowej oceny zdolności kredytowej klienta.

- Karty uniwersalne: Dla osób posiadających własny biznes, karty kredytowe dla małych firm mogą być również dobrym rozwiązaniem. Kredyty firmowe z opcją karty kredytowej mogą oferować limity do 5000 PLN, przy czym oprocentowanie może wynosić około 15-25% RRSO, zależnie od analizy zdolności kredytowej firmy.

Zalety dla klientów z niską zdolnością kredytową:

- Budowa historii kredytowej: Regularne korzystanie i terminowa spłata zadłużenia na karcie kredytowej pozwala na poprawę historii kredytowej, co może wpłynąć na lepsze warunki uzyskania kredytów w przyszłości.

- Dostęp do dodatkowych środków: Posiadanie karty kredytowej daje dostęp do dodatkowych środków finansowych na niespodziewane wydatki.

- Elastyczność: Możliwość korzystania z karty kredytowej do zakupów online, rezerwacji hotelowych czy wynajmu samochodów. Karty kredytowe oferowane klientom z niską zdolnością kredytową mogą być akceptowane w tych samych miejscach, co tradycyjne karty kredytowe.

Ryzyka i koszty:

- Wysokie oprocentowanie: Klienci z niską zdolnością kredytową muszą być przygotowani na wyższe koszty obsługi karty ze względu na wyższe oprocentowanie. Średnie oprocentowanie może wynosić 20-30% RRSO.

- Opłaty dodatkowe: Często towarzyszące karty kredytowe, np. roczne opłaty za utrzymanie karty czy wysokie opłaty za nieterminowe spłaty.

- Ryzyko zadłużenia: Niewłaściwe zarządzanie kartą kredytową może prowadzić do pogłębienia zadłużenia i problemów finansowych.

Podsumowując, choć wyzwania związane z uzyskaniem karty kredytowej z niską zdolnością kredytową są znaczne, istnieje kilka opcji dostępnych na rynku finansowym w Polsce, które pozwalają na korzystanie z tego produktu finansowego. Kluczem jest dokładne przeanalizowanie dostępnych ofert i wybór najlepiej dopasowanej do indywidualnych potrzeb i możliwości finansowych. Pożyczki z niską zdolnością kredytową finanse w Polsce, istnieje możliwość skorzystania z mniej tradycyjnych rozwiązań, takich jak pożyczki pozabankowe, jednak zawsze warto dokładnie przemyśleć każdą decyzję finansową.

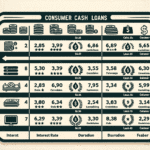

Oferty kredytów gotówkowych dla osób z niską zdolnością kredytową w Polsce

| Nazwa Banku | Oprocentowanie | Prowizja | Maksymalna Kwota Kredytu | Maksymalny Okres Spłaty | Dodatkowe Wymagania |

|---|---|---|---|---|---|

| Bank ABC | 12% | 5% | 50 000 PLN | 60 miesięcy | Brak zaległości w BIK |

| Bank XYZ | 10% | 4% | 40 000 PLN | 48 miesięcy | Stałe dochody |

| Bank DEF | 15% | 6% | 30 000 PLN | 36 miesięcy | Pozwolenie na pobyt |