Eurocent na kredytach – Jak znaleźć najkorzystniejszą ofertę pożyczki w Polsce

Eurocent a koszty kredytu – na co zwracać uwagę wybierając ofertę?

RRSO – najważniejszy wskaźnik

Wybierając najkorzystniejszą ofertę kredytową, kluczową rolę odgrywa zrozumienie znaczenia wskaźnika RRSO, czyli Rzeczywistej Rocznej Stopy Oprocentowania. RRSO to miara kosztów kredytu wyrażona w procentach na rok, która uwzględnia nie tylko oprocentowanie nominalne, ale także wszelkie dodatkowe opłaty i prowizje związane z pożyczką. To wskaźnik kompleksowy, który pozwala na porównanie ofert różnych instytucji finansowych w kontekście całkowitego kosztu kredytu. Należy pamiętać, że im niższe RRSO, tym oferta jest z reguły bardziej atrakcyjna dla kredytobiorcy.

Opłaty dodatkowe i ukryte koszty

Poza wskaźnikiem RRSO, konieczne jest także zwrócenie uwagi na ewentualne opłaty dodatkowe, takie jak prowizje, opłaty przygotowawcze czy ubezpieczenie kredytu. Często instytucje finansowe mogą przedstawiać oferty z pozornie atrakcyjnym oprocentowaniem, ale obarczające klienta wysokimi opłatami dodatkowymi. Analizując oferty, warto zapytać doradcę kredytowego o wszystkie możliwe koszty, które mogą pojawić się w trakcie spłaty kredytu, aby uniknąć niemiłej niespodzianki.

Oprocentowanie nominalne vs oprocentowanie rzeczywiste

Oprocentowanie nominalne to koszt kredytu przed uwzględnieniem dodatkowych opłat i prowizji. Warto jednak zwrócić uwagę na oprocentowanie rzeczywiste kredytu, które jest częścią wskaźnika RRSO. Jest to faktyczne obciążenie, które będzie wpływało na wysokość miesięcznej raty. Wysokość oprocentowania rzeczywistego może zależeć od wielu czynników, w tym od indywidualnej oceny zdolności kredytowej konsumenta przez bank.

Okres kredytowania a koszty

Wybór okresu spłaty kredytu ma bezpośredni wpływ na wysokość miesięcznej raty oraz całkowity koszt kredytu. Dłuższy okres kredytowania oznacza niższą ratę, ale może się wiązać z wyższym całkowitym kosztem pożyczki. Dlatego warto skonsultować plan spłaty z własną sytuacją finansową i możliwościami, aby optymalnie zbilansować te dwa aspekty.

Zgoda na produkt cross-sell

Należy być ostrożnym, gdy banki oferują produkty dodatkowe tzw. cross-sell, takie jak konta osobiste czy ubezpieczenia, jako warunek otrzymania kredytu na preferencyjnych warunkach. Takie produkty mogą realnie zwiększyć całkowity koszt kredytu i nie zawsze są faktyczną potrzebą klienta.

Dostępne rodzaje kredytów na polskim rynku

W Polsce dostępne są różne rodzaje kredytów – od kredytów gotówkowych, przez hipoteczne, aż po konsolidacyjne. Znalezienie najkorzystniejszej oferty pożyczki wymaga więc zrozumienia indywidualnych potrzeb oraz celu kredytowania i dopasowania odpowiedniego typu kredytu do konkretnej sytuacji finansowej.

Znalezienie najkorzystniejszej oferty kredytowej wymaga uważnej analizy i porównania różnych propozycji. Należy przemyślane podejść do wszystkich aspektów kredytu, mieć świadomość ukrytych kosztów i decydować się na takie rozwiązanie, które będzie optymalne zarówno pod kątem miesięcznych wydatków, jak i długoterminowych kosztów związanych ze spłatą zobowiązania. Dywersyfikacja i porównanie ofert połączone z rzetelnym uważaniem na szczegóły umowy kredytowej to podstawa sukcesu w znalezieniu najkorzystniejszej pożyczki na polskim rynku finansowym.

Jak eurocent wpływa na Twoją zdolność kredytową?

Decydując się na zaciągnięcie pożyczki w Polsce, należy zwrócić szczególną uwagę na koszty związane z eurocentem. Ten niepozorny składnik Rzeczywistej Rocznej Stopy Oprocentowania (RRSO) może mieć znaczny wpływ na całkowity koszt kredytu oraz Twoją zdolność kredytową. Wyjaśnienie, w jaki sposób eurocent kształtuje zdolność kredytową, wymaga rozpatrzenia kilku kluczowych aspektów.

Rola RRSO w ocenie zdolności kredytowej

RRSO jest miernikiem, który uwzględnia wszystkie koszty pożyczki, takie jak odsetki, prowizje, opłaty przygotowawcze i wiele innych. Eurocent jest częścią tychże odsetek – mówiąc prościej, jest to wartość, którą bank zarabia na udzieleniu kredytu. Wysokość eurocentu bezpośrednio wpływa na RRSO, a co za tym idzie – na miesięczną ratę kredytu. Wyższy eurocent oznacza wyższą ratę, co może obniżyć zdolność kredytową, ponieważ banki oceniają Twoją możliwość spłaty zadłużenia biorąc pod uwagę stałe dochody i wydatki.

Wpływ eurocentu na wybór oferty

Znalezienie najkorzystniejszej oferty pożyczki oznacza poszukiwanie takiej z możliwie najniższym eurocentem i RRSO. Należy porównać propozycje różnych banków, ale też firm pożyczkowych czy kredytów społecznościowych. Ocena ofert powinna być dokonana na podstawie porównania całkowitych kosztów kredytu, a nie tylko wysokości rat. Często niższa rata miesięczna jest wynikiem dłuższego okresu kredytowania, co w efekcie może skutkować wyższym kosztem całkowitym.

Znaczenie eurocentu a możliwości negocjacyjne

Jako kredytobiorca masz możliwość negocjowania warunków pożyczki, w tym wysokości eurocentu. Twoja historia kredytowa, stałe dochody i przeszłość finansowa mogą być argumentem do obniżenia kosztów. Zdolność do negocjacji zwiększa się zwłaszcza w sytuacji, gdy instytucja finansowa może potraktować Cię jako wiarygodnego klienta – to oznacza szansę na preferencyjne warunki umowy, w tym na niższy eurocent.

Optymalizacja zdolności kredytowej

Aby maksymalnie wpłynąć na Twoją zdolność kredytową, skoncentruj się na poprawie własnej sytuacji finansowej. Zadbaj o terminowe płacenie rachunków, regularne spłacanie kart kredytowych i minimalizowanie łącznego zadłużenia. Pamiętaj również, aby korzystać z takich rozwiązań finansowych, które oferują klarowne warunki umowy oraz są przejrzyste w kwestii naliczania eurocentu.

Pamiętaj, że zdolność kredytowa to dynamiczny wskaźnik, który można modyfikować przez świadome decyzje finansowe. Wybierając pożyczkę, zawsze kieruj się zsynchronizowaniem oferty z Twoimi realnymi potrzebami i możliwościami spłaty, a także dokładnie analizuj RRSO i składowe takie jak eurocent. Takie podejście zminimalizuje ryzyko przyszłych problemów finansowych i pozwoli cieszyć się korzyściami wynikającymi z przemyślanego zadłużenia.

Porównanie ofert kredytowych – gdzie eurocent jest najniższy?

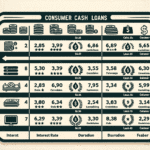

Poszukując najkorzystniejszej oferty kredytowej w Polsce, kluczowym wskaźnikiem, na który należy zwrócić uwagę, jest RRSO, czyli Rzeczywista Roczna Stopa Oprocentowania. Wartości RRSO pozwalają na kompleksowe porównanie kosztów pożyczek, biorąc pod uwagę oprocentowanie nominalne, prowizje, opłaty administracyjne oraz inne koszty, które mogą się wiązać z zaciąganiem zobowiązania. Aby znaleźć najniższy eurocent na kredycie, konieczne jest szczegółowe przeanalizowanie ofert dostępnych na rynku, co wymaga cierpliwości i dokładności.

Kompleksowa analiza ofert

Zanim zdecydujesz się na konkretną pożyczkę, przeprowadź gruntowny research różnych instytucji finansowych, zarówno banków, jak i firm pozabankowych. Pamiętaj, że niska stopa eurocent nie zawsze oznacza najkorzystniejsze warunki – czasami niższe oprocentowanie może być zrównoważone wyższymi dodatkowymi opłatami. Porównuj oferty korzystając z kalkulatorów kredytowych dostępnych online, które szybko pomogą Ci wyliczyć szacunkowy całkowity koszt zobowiązania.

Długoterminowe konsekwencje wyboru oferty

Zastanawiając się, gdzie eurocent jest najniższy, warto również wziąć pod uwagę okres kredytowania oraz możliwości wcześniejszej spłaty pożyczki bez dodatkowych kosztów. Długoterminowe planowanie finansowe jest równie ważne, co obecna atrakcyjność oferty. Obiektywne porównanie RRSO to jedno, ale zrozumienie własnych potrzeb i możliwości finansowych to drugie, równie istotne kryterium wyboru.

Porady ekspertów

Niekiedy warto także skorzystać z pomocy doradców finansowych, którzy mają dostęp do aktualnych danych i mogą pomóc w znalezieniu oferty spełniającej indywidualne oczekiwania. Specjaliści z branży finansowej często dysponują informacjami o promocjach i bonusach, które mogą skutecznie obniżyć koszty pożyczki. Jednak zanim zaufasz zewnętrznemu doradcy, sprawdź jego wiarygodność i opinie innych klientów, którzy korzystali z jego usług.

Uważne czytanie umów i regulaminów

Końcowym, aczkolwiek nie mniej ważnym etapem procesu wyboru najkorzystniejszej oferty jest uważne czytanie umów i regulaminów. Upewnij się, że rozumiesz wszystkie zapisy, szczególnie te dotyczące możliwych opłat dodatkowych czy warunków zmiany stóp procentowych. Rozważny wybór najlepszego kredytu to proces, który wymaga wnikliwej analizy i rozsądnego podejścia do wszystkich aspektów finansowych.

Znalezienie oferty z najniższym eurocentem wymaga więc gruntownej analizy rynku, zrozumienia własnych potrzeb oraz uważnego podejścia do wszelkich formalności związanych z zaciąganiem kredytu. Pamiętaj, aby nigdy nie spieszyć się z decyzją i dokładnie sprawdzić wszelkie dostępne opcje, co pozwoli Ci na długofalowe bezpieczeństwo finansowe i satysfakcję z dobrze wybranej pożyczki.

Eurocent jako kluczowy element przy negocjacjach warunków kredytu

Każda osoba starająca się o kredyt, pragnie uzyskać najbardziej korzystne warunki spłaty. W konwersacjach z doradcami bankowymi i analizując propozycje różnych instytucji finansowych, kluczowym elementem do negocjacji jest tzw. eurocent, który w Polsce jest odpowiednikiem marży kredytowej. Wartość eurocenta bezpośrednio wpływa na końcowy koszt kredytu, dlatego tak istotne jest, aby podczas rozmów kredytowych położyć na niego szczególny nacisk.

Analiza ofert i RRSO

W procesie poszukiwania najlepszych warunków pożyczki kluczowe jest porównanie stóp procentowych oraz RRSO (Rzeczywista Roczna Stopa Oprocentowania). RRSO uwzględnia nie tylko oprocentowanie nominalne, ale również wszystkie dodatkowe opłaty związane z kredytem, w tym prowizje, ubezpieczenia, czy koszty obsługi. Choć wartość eurocenta jest znacząca, nie może być ona jedynym kryterium wyboru. Wyliczenie RRSO pozwoli na pełniejsze zrozumienie i porównanie całkowitego kosztu kredytu pomiędzy ofertami różnych banków.

Siła negocjacji i zdolność kredytowa

Zanim przystąpisz do negocjacji, upewnij się, że masz silną pozycję negocjacyjną. Banki chętniej oferują lepsze warunki klientom z wysoką zdolnością kredytową, stabilnym źródłem dochodu i dobrą historią kredytową. Przygotuj się, prezentując wszelkie dowody na swoją wiarygodność finansową – wyciągi bankowe, zaświadczenia o zarobkach, czy też dokumenty potwierdzające nieposiadanie innych zobowiązań. Pokazanie się jako odpowiedzialny i rzetelny pożyczkobiorca może być twoją przepustką do lepszych warunków kredytowych oraz niższego eurocenta.

Wykorzystanie kalkulatorów kredytowych

Korzystanie z internetowych kalkulatorów kredytowych to kolejny sposób na usystematyzowanie poszukiwań korzystnej oferty. Narzędzia te pozwalają na szybkie wyliczenie miesięcznych rat i całkowitego kosztu kredytu z uwzględnieniem różnych wartości eurocenta. Pamiętaj, aby w trakcie analizy skupić się nie tylko na wysokości miesięcznych rat, ale również na całkowitej kwocie do spłaty. Warto również zwrócić uwagę na możliwość wcześniejszej spłaty kredytu oraz na ewentualne opłaty z tym związane, jakie mogą mieć wpływ na ostateczną ofertę.

Porozumienie z bankiem i umowa kredytowa

Negocjując warunki kredytu, zawsze dąż do kompromisu, z którym będziesz się czuć komfortowo przez cały okres spłaty. Nie zgadzaj się na pierwszą ofertę – przedstaw swoje argumenty i bądź gotowy do rozmowy. Poproś o wyjaśnienie wszelkich wątpliwości, szczególnie dotyczących struktury i dynamiki zmian eurocenta. Przy podejmowaniu ostatecznej decyzji, zastanów się nad wszystkimi aspektami umowy kredytowej, łącznie z okresem spłaty długu oraz konsekwencjami opóźnień w spłacie.

Realizowanie wymienionych kroków pozwoli ci na świadome podejście do procesu uzyskiwania kredytu i pomoże w znalezieniu oferty idealnie dobranego kredytu z atrakcyjnym eurocentem, co przekłada się na korzystne warunki spłaty i większe bezpieczeństwo finansowe.

Optymalizacja kosztów pożyczki – jak eurocent może na to wpłynąć?

Przy poszukiwaniach najkorzystniejszej oferty pożyczki na polskim rynku istotnym wskaźnikiem, na który należy zwrócić uwagę, jest RRSO (Rzeczywista Roczna Stopa Oprocentowania). Jest to wskaźnik, który obrazuje całkowity koszt pożyczki wyrażony w skali roku, uwzględniający nie tylko oprocentowanie nominale kredytu, ale także wszelkie dodatkowe koszty, takie jak prowizje czy opłaty przygotowawcze. Jednakże, nawet pojedynczy eurocent może mieć wpływ na zwiększenie lub obniżenie wartości RRSO, więc to, jak banki i instytucje pozabankowe wykorzystują ten element w swoich ofertach, może istotnie wpłynąć na wybór najbardziej optymalnego rozwiązania finansowego.

Ocenianie ofert pożyczkowych – to kluczowy krok w optymalizacji kosztów zobowiązania finansowego. Należy porównywać oferty wielu instytucji, dociekając, jak zmiana wysokości raty czy okresu kredytowania wpływa na ostateczny koszt pożyczki. Skrupulatna analiza może ujawnić, że nawet zmiana o kilka eurocentów w oprocentowaniu czy dodatkowych opłatach pociągnie za sobą znaczące różnice w sumie do zwrotu. Pamiętajmy, że banki często stosują promocje, takie jak zniżki na start czy odsetki od eurocentów, które mogą wydawać się marginalne, lecz w rzeczywistości są w stanie obniżyć całkowity koszt kredytu.

Porównanie RRSO – dlaczego jest tak ważne?

Porównując RRSO, zyskujemy pełny obraz tego, z czym wiąże się zaciągnięcie pożyczki. To niemalże jak kompas w dżungli finansowej – wskazuje optymalną ścieżkę. Czytelnik powinien pamiętać, że niższe oprocentowanie nie zawsze oznacza mniejsze koszty, ponieważ mogą towarzyszyć mu wyższe opłaty dodatkowe. Z kolei oferty z nieco wyższym oprocentowaniem, ale pozbawione ukrytych opłat, mogą okazać się korzystniejsze w perspektywie długoterminowej. Eurocenty mogą wydawać się nieistotne, lecz przy obliczaniu RRSO, które skrupulatnie uwzględnia każdą nawet najmniejszą składową pożyczki, zdobywają moc decydującą.

Kiedy eurocenty mają znaczenie?

Zwracajmy uwagę na to, gdzie eurocenty nabierają znaczenia. Jest to przede wszystkim obszar negocjacji warunków kredytowych. Nie bójmy się pytać o możliwość obniżenia opłat, negocjować wysokość rat czy okresu kredytowania. Często pożądane zmiany, takie jak obniżenie oprocentowania o kilka lub kilkanaście eurocentów, mogą zostać osiągnięte, jeśli tylko przedstawimy się jako wiarygodni kredytobiorcy z dobrą historią kredytową. Pamiętajmy również o możliwości skorzystania z prędzej spłaty kredytu, co może wiązać się z korzyściami finansowymi – tutaj również eurocenty sumują się, obniżając kwotę odsetek.

Długoterminowa strategia powinna również uwzględniać fakt, że rozsądne zarządzanie pożyczkami, w tym świadome dokonywanie wyborów i zwracanie uwagi na pozornie małe różnice w kosztach, przyczynia się do budowy pozytywnego wizerunku w oczach instytucji finansowych. To z kolei może przełożyć się na lepsze warunki finansowe w przyszłości. Zatem, jak pokazuje praktyka, nawet niewielkie eurocenty w kontekście pożyczek mogą mieć duże znaczenie dla naszego domowego budżetu.

Zachęcamy każdego czytelnika do wnikliwej analizy ofert pożyczkowych, zawsze zwracając uwagę na każdy, nawet najmniejszy szczegół. Niech przemyślana optymalizacja kosztów pożyczki stanie się standardem w podejmowaniu świadomych i rozsądnych decyzji finansowych.