Pożyczki od osób prywatnych na procent – Poradnik jak bezpiecznie i korzystnie pożyczać pieniądze

Jak bezpiecznie pożyczać pieniądze od osób prywatnych?

Wybór wiarygodnego pożyczkodawcy

Zanim podpiszesz umowę, dokładnie zweryfikuj wiarygodność pożyczkodawcy. Jest to niezwykle ważne, aby uniknąć ryzyka oszustwa. Skorzystaj z platform internetowych gromadzących opinie o prywatnych inwestorach oraz z for dyskusyjnych. Doceniana jest transparentność – osoby udzielające pożyczek na klarownych i uczciwych warunkach często zdobywają pozytywną reputację.

Analiza warunków pożyczki

Kluczowym aspektem bezpiecznego pożyczania jest gruntowna analiza warunków umowy. Zwróć uwagę na oprocentowanie, możliwości przedłużenia terminu spłaty oraz koszty dodatkowe. Upewnij się, że rozumiesz wszystkie klauzule i zapisy – w razie wątpliwości skonsultuj się z prawnikiem lub doradcą finansowym.

Formalności i dokumentacja

Wszelkie transakcje pieniężne wymagają właściwej dokumentacji. Insistuj na pisemnej umowie, która jest podstawowym zabezpieczeniem dla obu stron. Umowa powinna zawierać dane osobowe pożyczkodawcy i pożyczkobiorcy, kwotę pożyczki, termin spłaty, wysokość oprocentowania oraz wszelkie inne warunki, jakie zostały ustalone.

Spłata pożyczki

Planując zaciągnięcie pożyczki, opracuj realistyczny plan jej spłaty. Oszacuj własne możliwości finansowe, aby uniknąć przyszłych problemów z płynnością. Regularne spłacanie rat jest nie tylko obowiązkiem, ale również buduje Twoją pozytywną historię kredytową.

Ocena ryzyka i zabezpieczeń

Zastanów się nad zabezpieczeniami, które możesz zaproponować pożyczkodawcy, np. weksel czy umowa cywilnoprawna. Zabezpieczenie zwiększa wiarygodność pożyczkobiorcy i może przyczynić się do uzyskania lepszych warunków umowy.

Nie zapomnij również o indywidualnej ocenie ryzyka. Pożyczanie pieniędzy od osób prywatnych wiąże się z większym ryzykiem niż w przypadku instytucji finansowych, dlatego kalkulacja i świadome podejście do tematu są niezbędne, aby zabezpieczyć się przed nieprzewidzianymi sytuacjami.

Każdy z tych kroków jest istotny dla zapewnienia bezpieczeństwa transakcji i klarowności warunków pożyczki. Pamiętaj, że świadome pożyczanie to nie tylko ochrona Twoich interesów, ale także budowanie solidnych podstaw do przyszłych inwestycji i przedsięwzięć finansowych.

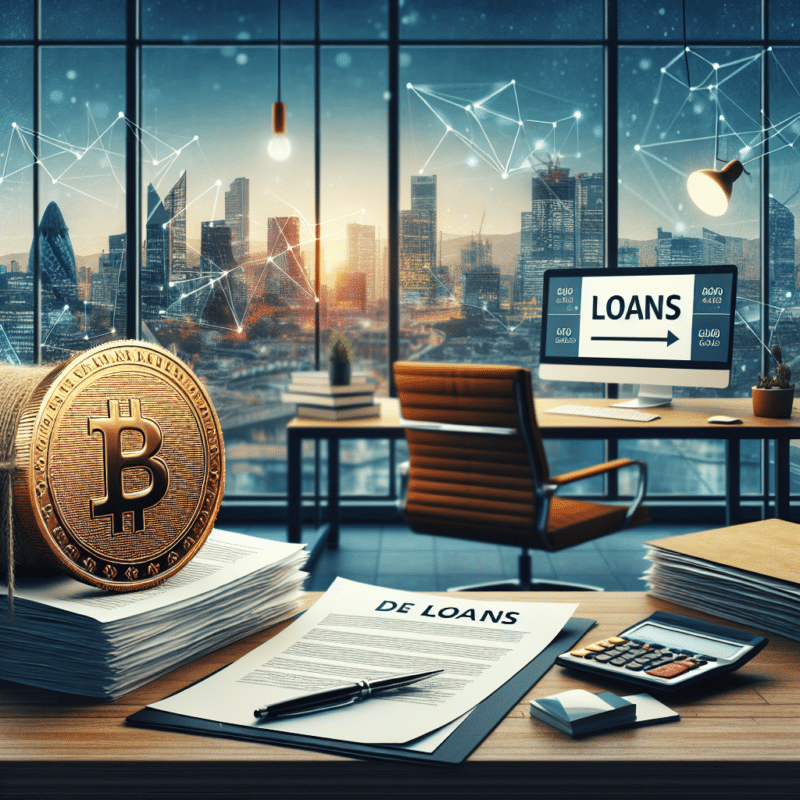

Pożyczki od osób prywatnych na procent – na czym polegają?

Czym są pożyczki prywatne i jak działają?

Pożyczki od osób prywatnych na procent to forma pozabankowego finansowania, która polega na udzielaniu wsparcia finansowego przez indywidualnych inwestorów osobom potrzebującym środków. W przeciwieństwie do kredytów bankowych, proces ten odbywa się bez pośrednictwa instytucji bankowych, co może być atrakcyjne dla osób z różnych powodów wykluczonych z tradycyjnego systemu bankowego. Pożyczkodawcy mogą być zarówno znajomi, rodzina, jak i nieznani inwestorzy poszukujący sposobów na inwestycję kapitału.

Kluczowe aspekty bezpiecznego pożyczania

Bezpieczeństwo transakcji jest kluczowe przy decyzji o wyborze pożyczki prywatnej. Należy pamiętać o kilku istotnych kwestiach, aby uniknąć nieuczciwych praktyk czy niespodziewanych problemów finansowych:

1. Formalizacja umowy: Pożyczka powinna być potwierdzona pisemną umową, która określa wszystkie warunki, w tym wysokość pożyczki, terminy spłat, oprocentowanie, i ewentualne zabezpieczenia.

2. Weryfikacja pożyczkodawcy: Sprawdzenie wiarygodności i historii inwestora, zwłaszcza jeśli nie jest to osoba bliska, może zapobiec wielu problemom.

3. Jasność warunków: Upewnij się, że wszelkie zapisy w umowie są zrozumiałe, a ty znasz swoje prawa i obowiązki wynikające z zawartej umowy pożyczkowej.

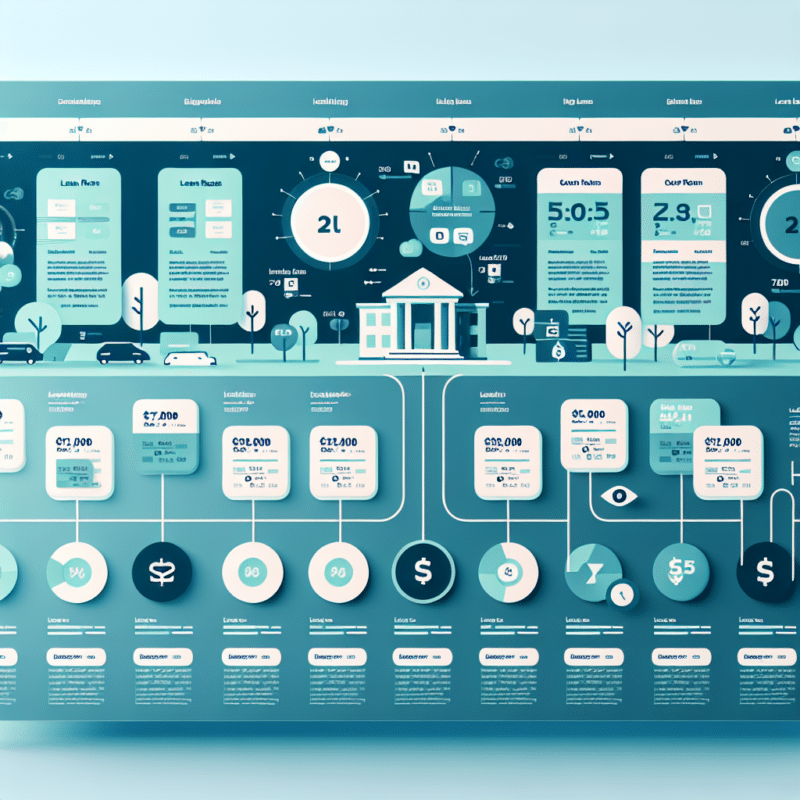

Porównanie ofert i negocjacje warunków

Analiza różnych ofert pożyczek jest niezbędna, aby znaleźć najbardziej korzystne warunki. Nie bój się negocjować oprocentowania oraz terminów spłaty. Pamiętaj, że kluczem jest znajdowanie rozwiązań, które będą satysfakcjonujące dla obu stron transakcji.

Korzystanie z pośrednictwa platform pożyczkowych

Warto rozważyć również skorzystanie z platform pożyczkowych, które łączą prywatnych inwestorów z osobami szukającymi finansowania. Takie platformy często oferują dodatkowe mechanizmy bezpieczeństwa i pomagają w formalizacji umowy pożyczkowej.

Podsumowując, pożyczki od osób prywatnych mogą być korzystnym rozwiązaniem dla osób poszukujących alternatywnych źródeł finansowania. Jednak aby pożyczka była rzeczywiście bezpieczna i przyniosła oczekiwane korzyści, niezbędne jest świadome podejście do warunków umowy oraz dokładna weryfikacja potencjalnych pożyczkodawców.

Ryzyko vs korzyści: analiza pożyczek prywatnych

Zaciąganie pożyczek od osób prywatnych może być atrakcyjną alternatywą dla tradycyjnych form kredytowania, jednak zarówno ryzyko jak i potencjalne korzyści należy starannie rozważyć. Aby bezpiecznie i korzystnie pożyczać pieniądze, przygotowaliśmy serię porad, które pomogą Ci nawigować w świecie finansów osobistych.

Weryfikacja wiarygodności pożyczkodawcy

Najważniejszym krokiem przed zaciągnięciem pożyczki prywatnej jest sprawdzenie wiarygodności pożyczkodawcy. Szukaj opinii, rekomendacji oraz potwierdzonej historii transakcji. Warto również zwrócić uwagę na wszelkie certyfikaty lub licencje, które mogłyby świadczyć o legalności działalności kredytowej osoby prywatnej.

Umowa pożyczkowa – Twoje bezpieczeństwo

Podpisywanie szczegółowej umowy pożyczkowej to fundament bezpieczeństwa. Umowa powinna określać warunki spłaty, oprocentowanie, harmonogram płatności oraz konsekwencje nieterminowego wywiązywania się z zobowiązań. Nieznajomość prawa czy zapisów umownych nie zwalnia z odpowiedzialności.

Korzyści wynikające z elastyczności warunków pożyczki

Pożyczki prywatne często oferują większą elastyczność niż instytucje finansowe. Możliwość negocjacji indywidualnych warunków, takich jak długość okresu spłaty czy sposób rozliczeń, może przeważyć na korzyść tego typu rozwiązań. Ważne jest, aby wszystkie ustalenia zostały klarownie spisane.

Oprocentowanie i ukryte koszty – na co zwrócić uwagę?

Oprocentowanie pożyczek prywatnych można często traktować jako dwie strony medalu – z jednej strony istnieje możliwość uzyskania niższej stopy procentowej, z drugiej zaś, ryzyko nieuczciwych praktyk i ukrytych opłat. Dokładnie przeanalizuj wysokość RRSO (Rzeczywista Roczna Stopa Oprocentowania), co pozwoli ocenić całkowity koszt pożyczki.

Wnioskowanie o pożyczkę od osoby prywatnej wymaga rozważnego podejścia oraz świadomości finansowej. Postępując według powyższych wytycznych, zwiększasz szanse na korzystne i bezpieczne pozyskanie środków finansowych. Pamiętaj, że decyzje finansowe wpływają nie tylko na Twoją obecną sytuację, ale mają konsekwencje w dłuższej perspektywie.

Jak znaleźć godnego zaufania pożyczkodawcę prywatnego?

Cechy rzetelnego inwestora

Aby znaleźć godnego zaufania pożyczkodawcę prywatnego, należy przede wszystkim zwrócić uwagę na rzetelność i transparentność oferty. Solidny inwestor będzie miał pozytywne opinie od poprzednich klientów i wyraźnie określone warunki współpracy. Ważna jest również łatwość dostępu do informacji o pożyczkodawcy – czy posiada on stronę internetową lub profil na mediach społecznościowych. Uwiarygodnia to jego działalność i pozwala na weryfikację jego doświadczenia w branży finansowej.

Dokumentowanie transakcji

Niezwykle istotne jest, aby każda transakcja była prawidłowo udokumentowana. Umowa pożyczki powinna jednoznacznie określać takie elementy jak kwota, oprocentowanie, terminy płatności i ewentualne konsekwencje związane z niewywiązaniem się z umowy. Podpisanie umowy cywilno-prawnej to podstawowy warunek bezpiecznej transakcji finansowej. Warto też sprawdzić, czy pożyczkodawca nie wymaga zastawu lub innych form zabezpieczenia, które mogłyby być nieproporcjonalne do wartości pożyczki.

Analiza warunków pożyczki

Przed zaciągnięciem zobowiązania, konieczne jest dokładne przeanalizowanie warunków pożyczki. Czy oprocentowanie jest konkurencyjne? Czy harmonogram spłaty jest elastyczny i dopasowany do możliwości finansowych pożyczkobiorcy? To pytania, na które odpowiedź powinien znać każdy, kto poważnie rozważa pożyczkę od osoby prywatnej. Kluczowe jest zrozumienie wszystkich zapisów, które pojawiają się w umowie – w razie wątpliwości warto zasięgnąć opinii prawnej.

Korzystanie z platform pośredniczących

Platformy pośredniczące w udzielaniu pożyczek prywatnych są doskonałym narzędziem do znalezienia wiarygodnych inwestorów. Serwisy takie zazwyczaj weryfikują swoich użytkowników i oferują gotowe szablony umów, co znacznie podnosi bezpieczeństwo takich transakcji. Warto korzystać z serwisów o ugruntowanej pozycji na rynku, które gwarantują prawne wsparcie w przypadku wystąpienia problemów.

Pamiętając o powyższych wskazówkach i mając na uwadze ostrożność, każda osoba zainteresowana pożyczką od inwestora prywaty może zminimalizować potencjalne ryzyko i maksymalizować korzyści wynikające z takiej współpracy. Dokładna analiza oferty, współpraca tylko z sprawdzonymi pożyczkodawcami oraz szczegółowe dokumentowanie umowy to niezbędne elementy, które zapewnią bezpieczeństwo finansowe.

Weryfikacja pożyczkodawcy – kluczowe kroki

Pożyczanie pieniędzy od osób prywatnych może być korzystne, ale niesie za sobą również pewne ryzyko. Aby zminimalizować niebezpieczeństwo związane z taką transakcją, niezbędne jest przeprowadzenie rzetelnej weryfikacji pożyczkodawcy. Poniżej zaprezentowano serię kluczowych kroków, które pomogą Ci w bezpiecznym zawarciu umowy pożyczkowej.

Kiedy intuicja nie wystarcza – sprawdzanie wiarygodności pożyczkodawcy

Pierwszym i najważniejszym krokiem jest sprawdzenie tożsamości i wiarygodności pożyczkodawcy. Upewnij się, że osoba lub podmiot, który oferuje Ci pożyczkę, istnieje naprawdę i ma pozytywną historię kredytową. W tym celu warto skorzystać z publicznych rejestrów dłużników i baz danych, takich jak Krajowy Rejestr Długów czy Biuro Informacji Kredytowej. O ile prawo na to pozwala, poproś pożyczkodawcę o przedstawienie zaświadczenia o nie zaleganiu z podatkami czy innych zobowiązaniach finansowych.

Analityczne podejście do dokumentów – co zawsze trzeba sprawdzić?

Zwróć uwagę na dokumenty prawne, które są podstawą każdej pożyczki. Umowa pożyczkowa powinna być szczegółowa i zawierać wszystkie informacje dotyczące kwoty pożyczki, oprocentowania, harmonogramu spłat oraz konsekwencji niewywiązywania się z zobowiązań. Sprawdzenie czy umowa jest sporządzona zgodnie z prawem i nie zawiera ukrytych opłat czy klauzul może wymagać skonsultowania się z prawnikiem lub doradcą finansowym. To krok, który może uchronić Cię przed wieloma nieprzyjemnymi konsekwencjami.

Opinie innych pożyczkobiorców – czym są i jak mogą pomóc?

Nie zapomnij również o opiniach innych klientów. W dobie internetu łatwo znaleźć recenzje i opinie o konkretnym pożyczkodawcy. Szukaj zarówno pozytywnych, jak i negatywnych komentarzy – zwracaj uwagę na wszelkie informacje dotyczące uczciwości, terminowości oraz jakości obsługi klienta. Fora internetowe, grupy dyskusyjne czy portale konsumenckie stanowią cenne źródło wiedzy i mogą dostarczyć Ci informacji, których nie znajdziesz w oficjalnej dokumentacji.

Bezpieczeństwo transakcji – jak się zabezpieczyć?

Zadbaj o własne bezpieczeństwo transakcji. Umów się z pożyczkodawcą w miejscu publicznym i zawsze, gdy to możliwe, miej przy sobie zaufaną osobę, która będzie świadkiem zawarcia umowy. Nie przekazuj żadnych przedpłat czy zaliczek bez rzeczywistego otrzymania pożyczki. W przypadku pożyczek od osób nieznanych, warto skorzystać z usług pośredniczących, które zapewniają bezpieczne przeprowadzenie transakcji, rejestrując każdy etap i gwarantując odpowiedni poziom bezpieczeństwa obu stronom.

Bez wątpienia, dokładna weryfikacja pożyczkodawcy to klucz do sukcesu w bezpiecznym pożyczaniu pieniędzy od osób prywatnych. Podchodąc do tematu z rozwagą i attention to detail, możesz ograniczyć ryzyko i uniknąć potencjalnych problemów finansowych w przyszłości.

Umowa pożyczki od osoby prywatnej – na co zwrócić uwagę?

Elementy konieczne w umowie

Przy zawieraniu transakcji z osobą prywatną fundamentalne jest sporządzenie precyzyjnej umowy. Dokument powinien zawierać pełne dane obu stron transakcji, kwotę pożyczki, jej oprocentowanie, sposób i terminy zwrotu, możliwe konsekwencje niespłacenia dłuższej sumy oraz ewentualne zabezpieczenia. Zaznaczyć należy, że umowa pożyczki poniżej 500 zł nie wymaga formy pisemnej, lecz dla własnego bezpieczeństwa zawsze warto każdą pożyczkę dokumentować na piśmie.

Jak unikać pułapek?

Zwróć szczególną uwagę na klauzule dotyczące oprocentowania oraz dodatkowych opłat. Unikaj pożyczek z niejasnymi warunkami, które mogą prowadzić do nieoczekiwanego wzrostu kosztów. Warto skonsultować umowę z prawnikiem lub doradcą finansowym. Upewnij się, że pojęcia takie jak RRSO, czyli Rzeczywista Roczna Stopa Oprocentowania, są wyraźnie określone i zrozumiałe.

Kwestia zabezpieczenia pożyczki

Zabezpieczenie transakcji jest kluczowe dla spokoju umysłu obu stron. Może to być weksel, umowa przewłaszczenia na zabezpieczenie lub hipoteka. Jakiekolwiek zabezpieczenie powinno być adekwatne do kwoty pożyczki i wyraźnie opisane w umowie, z podkreśleniem konsekwencji niewypełnienia zobowiązań.

Prawne aspekty pożyczki

Zgodnie z polskim prawem, pożyczki między osobami prywatnymi są opodatkowane. Jeśli pożyczka przekracza określone w przepisach kwoty, niezbędne jest zgłoszenie takiej transakcji do właściwego urzędu skarbowego i zapłacenie podatku PCC (podatek od czynności cywilnoprawnych). Pominięcie tego obowiązku może skutkować sankcjami podatkowymi.

Dotrzymanie terminów płatności

Ważne, aby umowa określała konkretne terminy spłaty rat pożyczki. Jasne zasady dotyczące terminowości płatności mają znaczenie dla utrzymania płynności finansowej pożyczkodawcy i dyscypliny finansowej pożyczkobiorcy.

Nie zapominaj, że zawierając jakąkolwiek umowę finansową, zasadnicze jest zrozumienie wszystkich jej warunków i potencjalnych konsekwencji. Podejmowanie świadomych decyzji finansowych pozwoli Ci uniknąć pułapek i nieprzyjemności związanych z niespłaceniem pożyczki.

Warunki pożyczek od osób prywatnych – czego się spodziewać?

Rozpoznawanie uczciwych ofert

Przystępując do współpracy z osobami prywatnymi w celu uzyskania pożyczki, kluczowe jest rozpoznanie warunków uczciwej oferty. Ważne, by pożyczkodawca przedstawił jasne i przejrzyste zasady współpracy, w tym: oprocentowanie, okres spłaty oraz możliwe opłaty dodatkowe. Należy unikać ofert „na słowo” i zawsze żądać podpisania umowy, która w sposób jednoznaczny reguluje wszystkie aspekty transakcji.

Przejrzystość umowy

Solidna umowa pożyczkowa powinna zawierać kompletne zapisy dotyczące warunków udzielenia i zwrotu pożyczonej kwoty. Zwróć uwagę na to, czy dokument określa: kwotę pożyczki, wysokość oprocentowania (roczną stopę procentową), harmonogram spłat, ewentualne konsekwencje opóźnień w spłacie oraz możliwości wcześniejszej spłaty. Umowa powinna być czytelna i zrozumiała dla obu stron – tak, aby uniknąć nieporozumień i nieprzewidzianych kosztów.

Bezpieczeństwo i zabezpieczenie pożyczki

Bezpieczeństwo transakcji to podstawa – warto zatem rozważyć ustanowienie odpowiednich zabezpieczeń. Może to być weksel, poręczenie czy zastaw na konkretnym mieniu. Pozwoli to na ochronę interesów zarówno pożyczkobiorcy, jak i pożyczkodawcy. Pamiętaj, by wszelkie ustalenia dotyczące zabezpieczenia zostały dołączone do umowy pożyczkowej i były zrozumiałe dla obu stron.

Oprocentowanie i dodatkowe koszty

Oprocentowanie w pożyczkach prywatnych bywa różne i często wyższe niż w standardowych ofertach bankowych. Analizuj oprocentowanie i zastanów się, czy w kontekście twojej sytuacji finansowej, jest ono korzystne. Bądź czujny na ewentualne dodatkowe opłaty, np. za udzielenie pożyczki czy karne odsetki za opóźnienia w spłacie. Koszty pożyczki powinny być jasno określone w umowie i nie mogą być ukryte w drobnym druku.

Porównanie ofert i negocjacje

Przed podjęciem decyzji warto porównać kilka ofert, by wybrać najbardziej korzystną. Nie bój się negocjacji – pamiętaj, że warunki pożyczki nie są sztywno ustalone i zawsze można spróbować wynegocjować np. niższe oprocentowanie czy dłuższy okres spłaty. Wiarygodny pożyczkodawca powinien być otwarty na dyskusję i gotowy dostosować warunki do możliwości finansowych pożyczkobiorcy.

Znajomość tych aspektów i świadome podchodzenie do tematu pożyczek od osób prywatnych znacząco zwiększa szanse na bezpieczne i korzystne pozyskanie potrzebnych środków finansowych. Pamiętaj, że dobrze przygotowana umowa pożyczkowa to podstawa bezproblemowej współpracy i spokojnego umysłu.

Oprocentowanie pożyczek prywatnych – jak nie przepłacić?

Pożyczki od osób prywatnych stają się coraz popularniejszą formą finansowania różnorodnych potrzeb, ale aby nie przepłacić, istotne jest zrozumienie mechanizmów oprocentowania i warunków, na jakich udzielana jest taka pożyczka. Przygotowanie się do tej transakcji finansowej i świadome podejście do tematu są kluczowe dla ochrony Twoich interesów finansowych.

Badaj rynkowe stopy procentowe

Przed zawarciem umowy pożyczki, wykonaj dokładną analizę rynkowych stóp procentowych. Oprocentowanie, które oferuje Ci pożyczkodawca, nie powinno znacząco odbiegać od aktualnych stawek bankowych czy innych pożyczek prywatnych. Porównaj warunki oferowane przez różnych pożyczkodawców, aby mieć pewność, że nie przyjmujesz niekorzystnych warunków.

Negocjuj warunki umowy

Zwróć uwagę na to, że w przypadku pożyczek prywatnych masz możliwość negocjacji oprocentowania. Przekonaj pożyczkodawcę do swojej zdolności kredytowej i sytuacji finansowej, prezentując wiarygodne informacje, które mogą wesprzeć Twoją pozycję negocjacyjną. Upewnij się, że umowa jest transparentna i zawiera wszystkie koszty związane z pożyczką.

Zrozumienie RRSO

Kluczowym wskaźnikiem, na który powinieneś zwrócić szczególną uwagę, jest Rzeczywista Roczna Stopa Oprocentowania (RRSO). RRSO to wskaźnik uwzględniający nie tylko oprocentowanie nominalne, ale również wszelkie dodatkowe opłaty i prowizje związane z pożyczką. Wybieraj oferty z możliwie najniższym RRSO, aby minimalizować całkowity koszt zobowiązania.

Ustalaj realny harmonogram spłat

Realistyczny harmonogram spłat jest podstawą do unikania niewspółmiernie dużych odsetek. Omów z pożyczkodawcą możliwości przedłużenia okresu spłaty, co może wpłynąć na niższe miesięczne raty i potencjalnie niższe oprocentowanie. Unikaj sytuacji, w której zbyt krótki termin spłaty prowadzi do konieczności zaciągnięcia kolejnego zobowiązania w celu pokrycia poprzedniego długu.

Zachowując powyższe zasady, będziesz mógł podejść do tematu pożyczek prywatnych w sposób bardziej świadomy i bezpieczny. Edukacja finansowa to Twój najmocniejszy sojusznik w świecie finansów osobistych, dlatego nigdy nie przestawaj poszerzać swojej wiedzy, szczególnie w tak delikatnych kwestiach jak pożyczanie pieniędzy na procent.

Rzeczywista Roczna Stopa Oprocentowania (RRSO) w pożyczkach prywatnych

Kluczowe znaczenie RRSO dla wiarygodnej oceny kosztów pożyczki

Decydując się na pożyczkę od osoby prywatnej, jednym z najistotniejszych wskaźników, na który należy zwrócić uwagę, jest Rzeczywista Roczna Stopa Oprocentowania, czyli RRSO. Jest to wskaźnik, który w przystępny sposób pokazuje całkowity koszt kredytu lub pożyczki wyrażony w procentach rocznie. RRSO uwzględnia nie tylko nominalne oprocentowanie, ale również wszelkie dodatkowe opłaty i prowizje związane z zaciągnięciem pożyczki, co pozwala potencjalnemu pożyczkobiorcy na kompleksowe porównanie ofert.

Jak poprawnie obliczyć RRSO?

Obliczenie RRSO nie jest proste i wymaga zastosowania odpowiedniej formuły matematycznej. Jednak istotne jest, aby osoba prywatna, która udziela pożyczki, również przedstawiła RRSO w umowie pożyczkowej. Informacja ta pozwala porównać różne oferty i odpowiedzieć na pytanie, która pożyczka ostatecznie będzie najtańsza. Pozwala ona również ocenić, czy dodatkowe koszty pożyczki nie są zbyt wysokie w porównaniu do kwoty, którą pożyczamy.

Dlaczego RRSO jest ważne przy pożyczkach prywatnych?

Nie wszyscy inwestorzy prywatni są zobligowani do podawania RRSO, dlatego poszukiwanie transparentnych ofert, gdzie ten wskaźnik jest jasno określony, świadczy o rzetelności pożyczkodawcy. W przypadku pożyczek prywatnych, zwłaszcza tych bez formalności w instytucji finansowej, RRSO może być dużym wskaźnikiem pomocniczym dla pożyczkobiorcy do oceny faktycznego obciążenia finansowego.

Pożyczanie pieniędzy od osób prywatnych na procent może wymagać szczegółowego rozeznania. Analiza RRSO pozwala uniknąć pułapek związanych z pozornie atrakcyjnymi, ale niekorzystnymi finansowo ofertami. Kierowanie się tym wskaźnikiem jest więc jednym z elementów świadomego zarządzania domowym budżetem.

Wnioski

Zanim zdecydujemy się na akceptację pożyczki prywatnej, warto poświęcić czas na dogłębną analizę RRSO. To zabieg, który może uchronić przed nieoczekiwanymi kosztami i zapewnić bezpieczeństwo finansowe. Pamiętajmy, że niski procent nominalny nie zawsze przekłada się na niskie RRSO, a tym samym – na tanie finansowanie. W podejmowaniu decyzji pomóc mogą również kalkulatory RRSO dostępne online, dzięki którym możliwe jest szybkie i przybliżone wyliczenie rzeczywistego kosztu pożyczki.

Zawsze należy dążyć do tego, aby pożyczone pieniądze służyły naszej sytuacji finansowej, a nie pogarszały ją, dlatego też wybieranie ofert z jasno określonym i korzystnym RRSO jest kluczem do uniknięcia nadmiernego zadłużenia.

Jak negocjować warunki pożyczki z osobami prywatnymi?

Zawierając umowę pożyczki z osobą prywatną, kluczowe jest, aby negocjować warunki w sposób, który zagwarantuje bezpieczeństwo transakcji oraz korzystne warunki. Proces negocjacyjny wymaga umiejętności komunikacji, analizy i przewidywania ryzyka. Poniżej przedstawiamy konkretne kroki, które pomogą w umiejętnym negocjowaniu warunków pożyczki.

Określenie oprocentowania i kosztów dodatkowych

Sprawy finansowe zawsze powinny być priorytetem. Upewnij się, że oprocentowanie pożyczki jest konkurencyjne i nie przekracza maksymalnych stawek określonych przez prawo. Wyjaśnij wszelkie koszty dodatkowe, takie jak prowizje czy kary za spóźnienia w spłacie. Rozważenie różnych scenariuszy, np. przedłużenia spłaty, pozwoli uniknąć nieprzyjemnych niespodzianek.

Zabezpieczenie pożyczki

Chcąc zminimalizować ryzyko nieuczciwości, warto zadbać o właściwe zabezpieczenie pożyczki. Może to być weksel, umowa poręczenia lub zastaw na majątku. Odpowiednie zabezpieczenie daje pewność, że w przypadku problemów ze spłatą istnieje realna szansa na odzyskanie środków.

Spłata pożyczki – ustalenie klarownego harmonogramu

Harmonogram spłaty to kolejny ważny element negocjacji. Zdecydujcie wspólnie, w jakich ratach i w jakim czasie pożyczka zostanie spłacona. Zaleca się, aby harmonogram spłaty był dostosowany do Twojej zdolności finansowej, aby uniknąć problemów z terminowym regulowaniem zobowiązań.

Formalna umowa – klucz do bezpieczeństwa

Nieocenionym narzędziem zapewniającym bezpieczeństwo obu stron jest formalna umowa pożyczki. Taki dokument powinien zawierać wszystkie ustalenia, w tym kwotę, oprocentowanie, harmonogram spłat oraz zabezpieczenia. Umowa pożyczki gwarantuje, że warunki zostaną przestrzegane, a w przypadku sporów jest podstawą do dochodzenia praw przed sądem.

Podsumowując, negocjowanie warunków pożyczki z osobami prywatnymi wymaga rzetelnego podejścia i uwagi do detali. Zawsze stawiaj na przejrzystość i uczciwość, a także nie wahaj się korzystać z pomocy prawnej. Takie działania minimalizują ryzyko i pozwalają czerpać korzyści z finansowego wsparcia pochodzącego od osób prywatnych na przystępnych i bezpiecznych zasadach.

Zabezpieczenie pożyczki – co warto wiedzieć?

Rodzaje zabezpieczeń pożyczek prywatnych

Wybierając pożyczkę od osoby prywatnej, ważne jest, aby mieć na uwadze zabezpieczenia, które mogą chronić obie strony transakcji. Istnieją różne formy zabezpieczeń, w tym weksel, umowa cywilno-prawna z zastawem lub hipoteką oraz poręczenia. W przypadku weksla pożyczkobiorca zobowiązuje się do zwrotu długu, a weksel stanowi prawnie egzekwowalny dokument. Zastaw czy hipoteka to prawne zabezpieczenie pożyczki na wypadek jej niespłacenia – wówczas przedmiot zastawu może zostać przekazany pożyczkodawcy. Poręczenie natomiast wiąże się z odpowiedzialnością finansową poręczyciela, który zobowiązuje się do spłaty długu w przypadku niewypłacalności pożyczkobiorcy.

Umowa – podstawa bezpieczeństwa

Zawarcie profesjonalnej umowy jest kluczowym elementem zabezpieczenia obrotu finansowego między osobami prywatnymi. Umowa pożyczki powinna być sporządzona na piśmie i zawierać określone w prawie elementy, takie jak dane obu stron, kwota pożyczki, informacje o oprocentowaniu, harmonogram spłat oraz rodzaj zabezpieczenia. Bardzo ważne jest, aby wszystkie warunki były jasno określone i zrozumiałe dla obu stron transakcji. To właśnie precyzja i kompletność umowy znacząco ograniczają ryzyko nieporozumień lub prób oszustwa.

Legalność transakcji – obowiązki i prawa

Oprocentowanie pożyczki od osoby prywatnej, choć może być ustalone dowolnie, nie powinno przekraczać wartości maksymalnych określonych przez przepisy o zwalczaniu lichwy. Ważne jest również, aby pamiętać o aspektach podatkowych – zgłoszenie umowy pożyczki do urzędu skarbowego oraz ewentualne odprowadzenie podatku od czynności cywilnoprawnych. Zaniedbanie obowiązków podatkowych może skutkować poważnymi konsekwencjami prawnymi.

Konsultacja z ekspertem

Zanim zaciągniesz pożyczkę od osoby prywatnej, rozważ konsultację z doradcą finansowym lub prawnikiem. Profesjonalne porady mogą pomóc w ocenie ryzyka, doborze odpowiedniego zabezpieczenia oraz w zrozumieniu prawnych konsekwencji podpisanej umowy. Eksperci mogą również pomóc w negocjacjach warunków umowy, tak aby były one korzystne dla obu stron i nie naruszały obowiązującego prawa.

Podsumowując, zabezpieczenie pożyczki to kluczowy element, który zapewnia bezpieczeństwo i stabilność finansową zarówno pożyczkodawcy, jak i pożyczkobiorcy. Uważna analiza umowy i przemyślane ustalenia ochronią przed niepotrzebnymi problemami i pozwolą na korzystanie z zalet pożyczek prywatnych, unikając jednocześnie nadmiernych ryzyk.

Private lending a podatki – obowiązki prawne pożyczkobiorcy

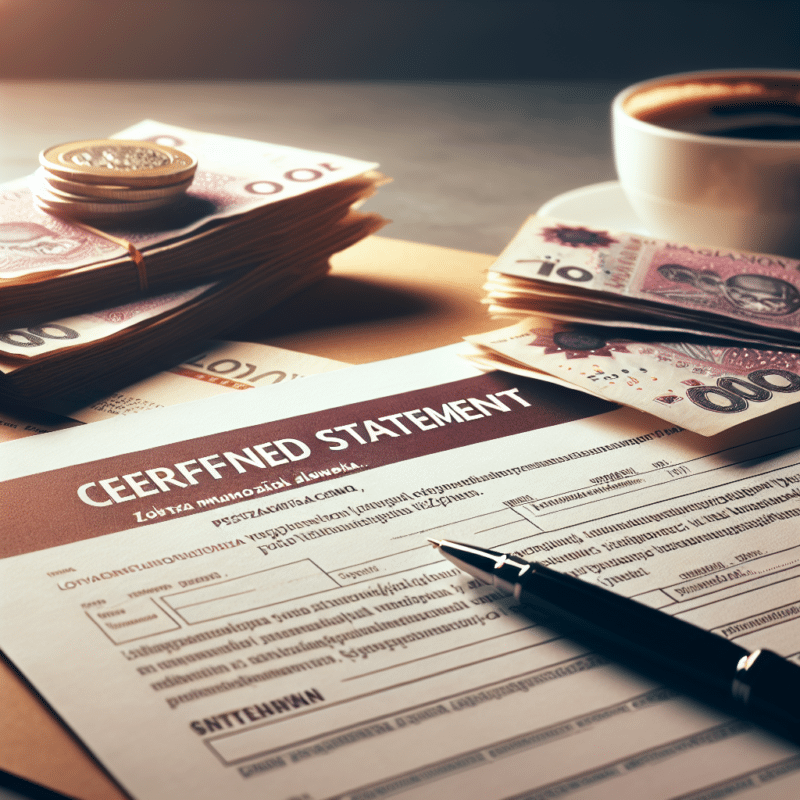

Prawidłowe dokumentowanie transakcji

Aby uniknąć potencjalnych problemów z prawem podatkowym, każdy pożyczkobiorca powinien pamiętać o prawidłowym dokumentowaniu otrzymanej pożyczki od osoby prywatnej. Jest to szczególnie istotne w transakcjach, które nie są realizowane przez instytucje finansowe. Ważne jest, aby wszystkie umowy pożyczkowe były zawarte na piśmie, zawierały jasno sprecyzowane warunki i zostały podpisane przez obie strony. Dokumentacja taka powinna zawierać pełne dane pożyczkodawcy oraz pożyczkobiorcy, kwotę pożyczki, terminy spłat oraz informacje dotyczące odsetek.

Uregulowanie zobowiązań podatkowych

Zgodnie z obowiązującymi przepisami prawa podatkowego w Polsce, uzyskanie pożyczki na procent od osoby prywatnej może wiązać się z koniecznością rozliczenia podatku od czynności cywilnoprawnych (PCC). Pożyczkobiorca ma obowiązek złożyć odpowiednią deklarację w terminie 14 dni od daty zawarcia umowy i odprowadzić podatek w wysokości 2% od kwoty pożyczki, chyba że transakcja korzysta ze zwolnienia (np. w przypadku bliskich relacji rodzinnych). Ponadto, gdy pożyczkodawca pobiera odsetki, są one opodatkowane jako przychód z kapitałów pieniężnych. Należy wówczas pamiętać o dokonaniu rocznego rozliczenia w ramach zeznania podatkowego PIT.

Zabezpieczenie własnych interesów

Dla zabezpieczenia własnych interesów, pożyczkobiorca powinien także zadbać o dodatkowe klauzule w umowie pożyczkowej, które będą chronić przed nieoczekiwanymi zmianami w sytuacji finansowej. Dobrą praktyką jest wprowadzenie postanowień dotyczących możliwości wcześniejszej spłaty pożyczki lub też restrykcji w przypadku niewywiązywania się z terminów płatności.

Konsekwentne przestrzeganie wymogów prawnych i podatkowych w kwestii pożyczek prywatnych jest kluczowe dla uniknięcia nieprzyjemności związanych z ewentualnymi zobowiązaniami względem państwa. Każdy pożyczkobiorca, decydując się na taką formę finansowania, powinien zdawać sobie sprawę z odpowiedzialności, jakie na jego barkach spoczywają i zapewnić sobie komfort psychiczny, dzięki zgodności działania z przepisami prawa.

Jakie dokumenty są niezbędne przy pożyczaniu od osoby prywatnej?

Umowa pożyczki – fundament bezpiecznej transakcji

Podstawowym dokumentem, na którym powinniśmy skupić uwagę, jest umowa pożyczki. To właśnie ona stanowi prawną podstawę udzielonego zobowiązania i zabezpiecza interesy obu stron. W dokumencie tym koniecznie powinny znaleźć się takie informacje, jak pełne dane osobowe pożyczkodawcy i pożyczkobiorcy, kwota pożyczki, wysokość oprocentowania, harmonogram spłat, a także ewentualne konsekwencje niewywiązania się z umowy.

Dowód osobisty – niezbędny do potwierdzenia tożsamości

Dowód osobisty pożyczkobiorcy jest niezbędny, aby potwierdzić jego tożsamość. Jest to kluczowe dla pożyczkodawcy, który musi mieć pewność, z kim podpisuje umowę. Należy sprawdzić zgodność danych w dokumencie z wpisami w umowie oraz zwrócić uwagę na ważność dokumentu.

Oświadczenie o dochodach – gwarancja spłaty zobowiązania

Niektóre osoby prywatne mogą także wymagać przedstawienia oświadczenia o dochodach lub zaświadczenia o zatrudnieniu. Takie dokumenty dają pożyczkodawcy większe bezpieczeństwo, że pożyczkobiorca dysponuje regularnymi środkami umożliwiającymi terminową spłatę zobowiązania.

Umowa cywilno-prawna jako alternatywa

W przypadku, gdy pożyczkodawca i pożyczkobiorca chcieliby zawrzeć umowę w innej formie niż standardowa umowa pożyczki, możliwe jest ustanowienie umowy cywilno-prawnej. Może to być weksel lub umowa darowizny (w przypadku pożyczek bezprocentowych), które również należy dokładnie opracować i podpisać, dbając o zabezpieczenie interesów stron.

Pamiętaj, że przedstawione dokumenty powinny być dokładnie sprawdzone i w miarę możliwości zweryfikowane przez prawnika czy doradcę finansowego, aby uniknąć późniejszych problemów. Zawsze czytaj umowy z najwyższą uwagą i nie zgadzaj się na warunki, które mogą okazać się dla Ciebie niekorzystne. Transakcje finansowe wymagają przemyślenia i odpowiedniej analizy ryzyka.

Spłata pożyczki – elastyczne plany i możliwości

Wybór optymalnego planu spłaty

Przed zawarciem umowy pożyczkowej z osobą prywatną, kluczowe jest dopasowanie harmonogramu spłat do własnych możliwości finansowych. Nie każda pożyczka musi być obciążeniem; wnikliwie analizuj dostępne opcje spłaty. Opcje te mogą obejmować zarówno spłatę w ratach miesięcznych, jak i kwartalnych, a nawet jednorazową spłatę kapitału w ustalonym terminie. Podejmując decyzję, zadbaj o to, aby raty były na tyle niskie, aby nie naruszały Twojego comiesięcznego budżetu, jednocześnie nie przedłużając niepotrzebnie okresu kredytowania, co mogłoby zwiększyć koszt pożyczki.

Możliwości renegocjacji warunków

W przypadku zmian w Twojej sytuacji finansowej, warto pamiętać o możliwości negocjacji warunków spłaty pożyczki. Osoby prywatne często są bardziej skłonne do indywidualnego podejścia i elastyczności niż instytucje finansowe. W sytuacji, gdy napotkasz trudności z terminowym regulowaniem zobowiązań, nie zwlekaj z komunikacją wobec pożyczkodawcy. Warto przedstawić swoją sytuację i wspólnie poszukać rozwiązania problemu, np. poprzez czasowe obniżenie rat lub ułożenie nowego harmonogramu spłat.

Zabezpieczenie swojej spłaty

Zabezpieczenie spłaty pożyczki to istotny element, który może zapewnić zarówno Tobie, jak i pożyczkodawcy spokój ducha. Możliwości takie jak ustalenie poręczenia przez osobę trzecią, zapisanie umowy pożyczenia na piśmie czy wpis do centralnych rejestrów długów to kroki, które zabezpieczają obie strony umowy. Pamiętaj o konieczności zachowania kopii umowy oraz dokumentów potwierdzających dokonane wpłaty, które są kluczowym dowodem w razie ewentualnych nieporozumień.

Spłata przed terminem

Jeśli twoja sytuacja finansowa ulegnie poprawie, rozważ spłatę pożyczki przed terminem. Taka możliwość nie tylko umożliwi Ci zaoszczędzenie na odsetkach, ale również zbuduje Twoją wiarygodność w oczach pożyczkodawcy, co może przekładać się na lepsze warunki w przyszłości. Upewnij się, że w umowie pożyczkowej nie zostały wprowadzone żadne klauzule penalizujące wcześniejszą spłatę – w ten sposób unikniesz dodatkowych kosztów.

Korzystając z pożyczek od osób prywatnych, pamiętaj, że jasne i przejrzyste warunki spłaty to podstawa bezpiecznego i korzystnego pożyczenia pieniędzy. Zadbaj o to, aby plan spłaty był dostosowany do Twojej sytuacji finansowej, a w przypadku zmian – nie obawiaj się rozmowy z pożyczkodawcą. Zaplanowanie spłaty z myślą o przyszłości pozwala na uniknięcie niepotrzebnych stresów i konfliktów, a także na budowanie solidnej historii kredytowej.

Konsekwencje nieterminowej spłaty pożyczki prywatnej

Pożyczanie pieniędzy od osób prywatnych może być rozwiązaniem w przypadku potrzeby szybkiego uzyskania środków finansowych. Jednak nieuregulowanie zobowiązań w terminie niesie za sobą konsekwencje, które mogą znacząco wpłynąć na sytuację finansową pożyczkobiorcy.

Wpływ na zdolność kredytową i historię kredytową

Nieterminowa spłata pożyczki może przyczynić się do pogorszenia historii kredytowej w Biurze Informacji Kredytowej (BIK), co ma bezpośredni wpływ na obniżenie zdolności kredytowej. W konsekwencji, opóźnienia w spłacie mogą utrudnić lub nawet uniemożliwić zaciągnięcie kolejnych zobowiązań finansowych w instytucjach bankowych oraz firmach pożyczkowych.

Negatywne skutki prawne i finansowe

Z opóźnieniem w spłacie wiążą się również kary umowne oraz możliwość naliczenia odsetek karnych, co znacząco zwiększa koszt pożyczki. W sytuacji przedłużającego się braku spłaty, dłużnik może zostać obciążony dodatkowymi kosztami w postaci opłat windykacyjnych oraz egzekucyjnych, a sprawa może trafić na drogę sądową.

Ochrona przed konsekwencjami niespłacenia długu

Aby uniknąć negatywnych konsekwencji nieterminowej spłaty, konieczne jest odpowiedzialne podejście do zobowiązań. Zaleca się dokładne czytanie warunków umowy pożyczkowej i ocenę własnej zdolności do terminowego regulowania zobowiązań. W przypadku przewidywanych problemów ze spłatą, należy jak najszybciej skontaktować się z pożyczkodawcą, aby negocjować warunki restrukturyzacji długu lub uzgodnić harmonogram spłaty ratalnej, którego przestrzeganie pomoże w uniknięciu poważniejszych implikacji prawno-finansowych.

Zrozumienie ryzyka związanego z nieterminową spłatą jest kluczowe dla każdej osoby decydującej się na zobowiązanie finansowe, jakim jest pożyczka prywatna. Przemyślane i bezpieczne korzystanie z pożyczek prywatnych może być korzystnym rozwiązaniem, ale wymaga znajomości swoich praw i obowiązków, jak również konsekwencji związanych z ich niewywiązaniem.

Odstąpienie od umowy pożyczki z osobą prywatną – czy to możliwe?

Pożyczanie pieniędzy od osób prywatnych może być wygodnym rozwiązaniem finansowym, ale każda strona tego typu transakcji powinna znać swoje prawa i możliwości, w tym opcję odstąpienia od umowy.

Kiedy możesz odstąpić od umowy pożyczki?

Ustawa o kredycie konsumenckim daje konsumentom prawo do odstąpienia od umowy kredytowej w ciągu 14 dni od jej zawarcia. Choć umowa pożyczki z osobą prywatną nie jest kredytem konsumenckim w ścisłym tego słowa znaczeniu, dobrze jest umieścić w takiej umowie zapis, który pozwala na jej rozwiązanie w określonym terminie. To nadaje większą elastyczność transakcji i zabezpieczenie dla pożyczkobiorcy i pożyczkodawcy.

Procedura odstąpienia od umowy

Odstąpienie od umowy pożyczki powinno być dokonane na piśmie. Aby było skuteczne, wystarczy wysłać oświadczenie o odstąpieniu przed upływem wyznaczonego terminu. Warto jest dołączyć do umowy wzór oświadczenia, by ułatwić ewentualne odstąpienie od umowy.

Następstwa prawne odstąpienia

Odstąpienie od umowy pożyczki skutkuje jej unieważnieniem. Pożyczkobiorca powinien zwrócić pożyczkodawcy kwotę pożyczki, a ewentualnie pożyczkodawca zwróci wszelkie koszty związane z udzieleniem pożyczki.

Zabezpieczenie transakcji a odstąpienie od umowy

Jeśli umowa pożyczki zawiera formy zabezpieczenia takie jak weksel czy hipoteka, odstąpienie od umowy zobowiązuje pożyczkodawcę do umorzenia zabezpieczenia. To istotne dla ochrony prawnej pożyczkobiorcy.

Czy zawsze jest możliwość odstąpienia od umowy?

W przypadku, gdy umowa nie przewiduje możliwości odstąpienia, pozostają inne rozwiązania prawne, takie jak negocjowanie zmian warunków umowy, czy wcześniejsza spłata pożyczki. Ważne jest, aby każda taka transakcja była poparta jasnymi i precyzyjnymi zapisami, najlepiej sporządzonymi przy wsparciu prawnika.

Podsumowując, odstąpienie od umowy pożyczki z osobą prywatną jest możliwe, o ile zostało to prawidłowo rozważone i zaadresowane w treści umowy. Należy pamiętać, że transparentność warunków i jasne zasady w umowie pożyczki są kluczem do bezpieczeństwa finansowego i prawnego obu stron transakcji.

Rekomendacje i opinie – znaczenie w pożyczkach prywatnych

Weryfikacja wiarygodności pożyczkodawcy

Kluczowym elementem przy pożyczaniu pieniędzy od osób prywatnych jest zadbanie o wiarygodność pożyczkodawcy. Rekomendacje i opinie to nie tylko wyznacznik dotychczasowych doświadczeń innych pożyczkobiorców, lecz także istotne źródło wiedzy na temat rzetelności i uczciwości pożyczkodawcy. Zaleca się przeszukiwanie forów internetowych, grup dyskusyjnych oraz portali społecznościowych w poszukiwaniu feedbacku na temat potencjalnych pożyczkodawców. Warto też zwrócić uwagę na to, czy osoba udzielająca pożyczki posiada odpowiednią historię transakcji oraz referencje.

Porównywanie warunków pożyczkowych

Porównanie ofert jest równie istotne co opinie na temat pożyczkodawców. Nie wystarczy tylko znaleźć osobę godną zaufania; ważne jest również, aby uważnie analizować warunki pożyczki, takie jak wysokość oprocentowania, dodatkowe koszty, terminy spłaty oraz konsekwencje braku terminowej zapłaty. Ustalanie jasnych reguł współpracy i dokładne przeczytanie umowy pod kątem ukrytych opłat i klauzul chroni przed nieprzyjemnymi niespodziankami. Porównanie RRSO (Rzeczywista Roczna Stopa Oprocentowania) pożyczek pozwala na ocenę całkowitego kosztu zobowiązania.

Zabezpieczenie transakcji – umowa pisemna

Zawarcie pisemnej umowy pożyczki to podstawowy warunek zapewnienia bezpieczeństwa obu stron transakcji. Dokument taki powinien precyzyjnie określać wszystkie warunki umowy, w tym dane osobowe pożyczkodawcy i pożyczkobiorcy, wysokość pożyczki, oprocentowanie, harmonogram spłaty oraz ewentualne konsekwencje niewywiązania się z umowy. Nie wahaj się poprosić o poradę prawną w przypadku trudności z interpretacją zapisów umownych. Umowa pisemna pozwala również na uniknięcie późniejszych nieporozumień i jest dowodem w sporach prawnych.

Rola portali pożyczkowych w uzyskaniu opinii

Korzystanie z portali pożyczkowych specjalizujących się w pożyczkach prywatnych może być wartościowym narzędziem w procesie weryfikacji kontrahenta i porównywania ofert. Na tego rodzaju platformach użytkownicy często dzielą się swoimi doświadczeniami z konkretnymi pożyczkodawcami, co umożliwia zbudowanie obrazu ich reputacji. Ponadto, wiele portali stosuje systemy rankingowe lub certyfikuje pożyczkodawców, co może stanowić dodatkowy element zapewniający bezpieczeństwo transakcji.

Pamiętaj, że dobrze poinformowany pożyczkobiorca to taki, który podejmuje przemyślane decyzje. Sprawdzenie opinii i rekomendacji oraz świadomość potencjalnych ryzyk związanych z pożyczkami od osób prywatnych jest kluczowe dla bezpiecznego i korzystnego zarządzania własnymi finansami.

Scoring kredytowy a pożyczki od osób prywatnych

O czym pamiętać przy zaciąganiu zobowiązań

Zanim zdecydujesz się na pożyczkę od osoby prywatnej, ważne jest, abyś zrozumiał znaczenie scoringu kredytowego oraz jego wpływu na twoją zdolność do zaciągania zobowiązań. Scoring, czyli ocena punktowa kredytowa, to wskaźnik, który banki oraz instytucje pożyczkowe wykorzystują do oceny wiarygodności finansowej potencjalnego kredytobiorcy. Mimo że prywatni inwestorzy nie mają zawsze dostępu do formalnych rejestrowanych danych kredytowych, mogą oni również przyjmować na własne potrzeby podobne kryteria oceny ryzyka.

Jak poprawić scoring przed wzięciem pożyczki

Jeżeli twoja historia kredytowa nie jest idealna, warto przed zaciągnięciem zobowiązania wprowadzić działania, które polepszą twoją sytuację w oczach pożyczkodawcy. Regularne spłacanie zobowiązań kredytowych, unikanie częstego zaciągania małych pożyczek oraz utrzymywanie niskiego stanu wykorzystania dostępnego limitu kredytowego to sprawdzone metody.

Gdzie znaleźć wiarygodnego pożyczkodawcę

Po pierwsze, upewnij się, że osoba, która oferuje pożyczkę, jest wiarygodna. Zasięgnij opinii, sprawdź dostępne referencje oraz weryfikuj doświadczenie pożyczkodawcy w branży finansowej. Możesz także skorzystać z platform pośredniczących w zawieraniu umów pożyczkowych, które posiadają mechanizmy weryfikacji użytkowników i ich zdolności kredytowej.

Umowa pożyczki – zasady i pułapki

Podpisując umowę pożyczki od osoby prywatnej, zwróć szczególną uwagę na wszystkie warunki transakcji. Kluczowe elementy to oprocentowanie, harmonogram spłat, ewentualne dodatkowe koszty i opłaty, a także sankcje za niewywiązanie się z umowy. Upewnij się, że dokument zawiera wszystkie istotne dla Ciebie informacje i czytelnie określa prawa oraz obowiązki obydwu stron. Ważne, aby umowę sporządzać na piśmie – chroni to obie strony przed ewentualnym nieporozumieniem lub konfliktem.

Pamiętaj: korzystanie z pożyczek od osób prywatnych może być dobrym rozwiązaniem, gdy masz utrudniony dostęp do kredytów bankowych, ale zawsze powinno się odbywać na jasnych i bezpiecznych zasadach. We właściwy sposób przygotowując się do transakcji, możesz uniknąć nieprzyjemności i dodatkowych kosztów.

Pożyczka prywatna a kredyt bankowy – co wybrać?

Gdy pilnie potrzebujemy dodatkowych środków finansowych, zazwyczaj stoimy przed dylematem: skorzystać z oferty banku czy poszukać prywatnego inwestora? Oba rozwiązania mają swoje zalety i wady, które warto rozważyć przed podjęciem ostatecznej decyzji.

Rozwiązania bankowe – bezpieczeństwo i formalności

Kredyty bankowe są ogólnie uznawane za bezpieczniejsze, ponieważ podlegają one ściślej regulacji prawnej. Instytucje finansowe muszą przestrzegać wielu przepisów, które chronią interesy kredytobiorcy, a także oferują różne produkty dostosowane do potrzeb klientów. Jednak aby uzyskać kredyt bankowy, konieczne jest spełnienie określonych wymogów, w tym między innymi posiadać dobra historię kredytową oraz stabilne źródło dochodu. Dodatkowo, proces aplikacyjny często wiąże się z załatwianiem licznych formalności i może trwać stosunkowo długo.

Pożyczki prywatne – elastyczność i szybkość działania

Pożyczki od osób prywatnych cieszą się popularnością ze względu na możliwość indywidualnego ustalenia warunków transakcji i szybkość otrzymania środków. Jest to często decydujący czynnik dla osób, które nie mają czasu na czekanie na decyzję banku lub nie spełniają wymogów kredytowych. Warto jednak pamiętać, że pożyczka od osoby prywatnej może wiązać się z wyższym ryzykiem, zarówno dla pożyczkodawcy jak i pożyczkobiorcy. Aby zmniejszyć ryzyko, konieczne jest sporządzenie dokładnej umowy, najlepiej w obecności notariusza, która zabezpieczy interesy obu stron.

Porady dla bezpiecznego pożyczania

Dokumentacja – Niezależnie od wyboru pożyczki prywatnej czy bankowej, kluczowe jest dokładne zapoznanie się z warunkami umowy. W przypadku pożyczek prywatnych konieczne jest także zapewnienie sobie pisemnego potwierdzenia wszystkich warunków i ustaleń, by w przyszłości móc dochodzić swoich praw. Transparentność warunków, takich jak oprocentowanie, harmonogram spłat, czy możliwość wcześniejszej spłaty bez dodatkowych kosztów, jest fundamentem dla obu rodzajów pożyczek.

Analiza kosztów – Zawsze kalkuluj całkowity koszt zobowiązania. W przypadku kredytów bankowych bądź na bieżąco z wszelkimi opłatami dodatkowymi, takimi jak prowizje czy ubezpieczenia. Przy pożyczkach od osób prywatnych sprawdź realny poziom oprocentowania i upewnij się, że nie jest on wygórowany w stosunku do standardowych stawek rynkowych.

Ryzyko – Biorąc pod uwagę ryzyko, warto zastanowić się nad zabezpieczeniem pożyczki, np. poprzez weksel lub hipotekę. Dodatkowo, jeśli decydujesz się na pożyczkę od osoby prywatnej, dobrze jest przeprowadzić weryfikację wiarygodności pożyczkodawcy.

Wybór między pożyczką prywatną a kredytem bankowym powinien być uzależniony od indywidualnej sytuacji finansowej, potrzeb oraz możliwości. Ważne jest, aby podejmować świadome i przemyślane decyzje finansowe, mając na uwadze zarówno korzyści jak i potencjalne ryzyka.

Oszustwa pożyczkowe – jak rozpoznać i unikać?

Charakterystyczne Cechy Nieuczciwych Ofert Pożyczkowych

W świecie finansów osobistych nie brakuje sytuacji, w których konieczne jest pożyczenie pieniędzy. Rynki pożyczek od osób prywatnych na procent oferują wiele możliwości, jednak należy być czujnym, aby nie paść ofiarą oszustwa. Odróżnienie legalnej pożyczki od próby wyłudzenia może okazać się kluczowe dla bezpieczeństwa naszych finansów. Nieuczciwe oferty często charakteryzują się nadmiernym naciskiem na szybkie podjęcie decyzji, obietnicami zbyt atrakcyjnych warunków czy też wymaganiem opłat wstępnych przed faktycznym otrzymaniem środków.

Weryfikacja Pożyczkodawcy i Umowy

Podstawowym krokiem w kierunku bezpieczeństwa jest dokładna weryfikacja osób lub firm oferujących pożyczki. Warto sprawdzić opinie w Internecie, poszukać informacji w rejestrze działalności gospodarczej i przede wszystkim – dokładnie przeczytać umowę pożyczki. Każde niejasności, brak informacji o kosztach czy karach za nieterminową spłatę powinny wzbudzić nasz niepokój. Zawsze żądaj pisemnego potwierdzenia wszystkich warunków.

Brak Opłat Wstępnych

Istotnym sygnałem ostrzegawczym jest żądanie opłat wstępnych przed otrzymaniem pożyczki. Wiele oszustw polega na nakłonieniu pożyczkobiorcy do zapłacenia rzekomych ubezpieczeń, opłat administracyjnych czy zaświadczeń o wolności od długów. Pamiętaj, że renomowane instytucje finansowe rozliczają wszelkie opłaty dopiero w ramach spłaty pożyczki, a nie przed jej udzieleniem.

Znaczenie Jasnej i Przejrzystej Komunikacji

Zawsze należy kłaść duży nacisk na jasność komunikacji z potencjalnym pożyczkodawcą. Otwarty dialog pozwala wyjaśnić wszelkie wątpliwości i jest podstawą bezpiecznej transakcji finansowej. Odrzucenie przez pożyczkodawcę prób dyskusji nad szczegółami umowy, unikanie odpowiedzi na konkretne pytania czy też brak dostępności kontaktowej to znaki, które powinny nas skłonić do dalszego poszukiwania bardziej wiarygodnego partnera.

Nie daj się zwieść obiecankom – dokładna analiza oferty, sprawdzenie wiarygodności pożyczkodawcy i umowy to klucz do bezpiecznego pożyczenia pieniędzy. Podejmując decyzję o pożyczce od osób prywatnych na procent, działaj rozważnie i zawsze miej na uwadze, że jeśli oferta brzmi zbyt dobrze, aby była prawdziwa, prawdopodobnie tak właśnie jest.

Restrukturyzacja zadłużenia z pożyczek prywatnych – możliwe opcje

Odpowiednie zarządzenie zadłużeniem z pożyczek prywatnych jest kluczowe, aby uniknąć poważnych konsekwencji finansowych. Restrukturyzacja długu może być rozwiązaniem, które pozwoli na przeciągnięcie terminu spłaty lub zmniejszenie obciążenia miesięcznych rat. Oto praktyczne porady, jak skutecznie podejść do tego zagadnienia.

Ocenienie swojej sytuacji finansowej

Przed przystąpieniem do restrukturyzacji zobowiązań, należy dokładnie ocenić swoją sytuację finansową. Zidentyfikowanie wszystkich źródeł dochodu oraz obowiązkowych wydatków pozwoli na realistyczne ustalenie, jaką część miesięcznego budżetu jesteśmy w stanie przeznaczyć na obsługę długu.

Negocjacje z wierzycielem

Kluczowym etapem w restrukturyzacji zadłużenia jest rozpoczęcie negocjacji z wierzycielem. Ważne, aby podejść do tego procesu z odpowiednią argumentacją, która będzie opierać się na szczerej prezentacji swojej kondycji finansowej. Wiele osób prywatnych, udzielających pożyczek, może być bardziej skłonnych do dialogu niż instytucje finansowe. Proponowane rozwiązania mogą obejmować przedłużenie terminu spłaty, zmniejszenie wysokości rat czy okresowy odpis odsetek.

Konsolidacja zadłużenia

Konsolidacja zadłużenia z różnych pożyczek w jedną o niższym oprocentowaniu i dłuższym okresie spłaty może być rozwiązaniem, które usprawni zarządzanie finansami i zmniejszy miesięczne obciążenie. Ta opcja wymaga jednak znalezienia odpowiedniej oferty pożyczki konsolidacyjnej, która pozwoli na taką operację.

Porozumienie o przeniesienie długu

W niektórych przypadkach możliwe jest również przeniesienie zadłużenia na inną osobę, która przejmie zobowiązanie. Jest to jednak opcja, która wymaga dużego zaufania i zgody wierzyciela, a także odpowiedniej zdolności kredytowej osoby, na którą dług miałby być przetransferowany.

Dokumentacja i formalności

Wszelkie ustalenia dotyczące zmian w harmonogramie spłaty należy odpowiednio udokumentować w formie pisemnej. Jest to niezbędne w celu ochrony praw obu stron umowy. Zawsze należy dokładnie czytać każdą zapisaną klauzulę, by unikać dalszych komplikacji prawnych.

Przystępując do procesu restrukturyzacji zadłużenia, zawsze należy mieć na uwadze swój długoterminowy interes finansowy. Pamiętajmy, że każda decyzja dotycząca zmian w strukturze długu powinna być przemyślana i poprzedzona dokładną analizą swoich możliwości finansowych. To klucz do zachowania płynności finansowej i stopniowego wychodzenia z zadłużenia.

Prawa i obowiązki stron w umowie pożyczkowej

Zawierając umowę pożyczki od osoby prywatnej, zarówno pożyczkodawca, jak i pożyczkobiorca muszą mieć świadomość swoich praw i obowiązków. Umowa taka, aby była bezpieczna dla obu stron, powinna być sporządzona w formie pisemnej i zawierać wszystkie istotne elementy regulujące kwestie finansowe oraz prawne związane z transakcją.

Kluczowe elementy umowy pożyczkowej

Każda umowa pożyczkowa powinna określać, kto jest kim w umowie, a także kwotę pożyczki, terminy płatności, wysokość oprocentowania oraz ewentualne konsekwencje związane z niewywiązaniem się ze zobowiązań. Ważne jest, aby zawierała również postanowienia dotyczące odpłatności, gdyż to właśnie od tego aspektu zależy, czy transakcja uznawana będzie za pożyczkę na procent.

Obowiązki pożyczkobiorcy

Osoba otrzymująca pożyczkę zobowiązana jest do terminowej spłaty zadłużenia wraz z ustalonymi odsetkami. Pamiętaj, by nie zaciągać pożyczek przekraczających twoją zdolność kredytową oraz dokładnie analizować wszelkie zapisy umowy, szczególnie te dotyczące sankcji za opóźnienie w spłacie czy możliwości wcześniejszej spłaty zadłużenia.

Prawa pożyczkodawcy

Osoba udzielająca pożyczki ma prawo oczekiwać terminowej spłaty pożyczonych środków wraz z naliczonymi odsetkami. W umowie warto także zawrzeć postanowienia dotyczące zabezpieczenia pożyczki, takie jak weksel czy hipoteka, co zwiększa bezpieczeństwo transakcji i pozwala zminimalizować ryzyko ewentualnej utraty pieniędzy.

Pamiętaj, że prawidłowo sporządzona umowa to podstawa bezpiecznej pożyczki. Zawsze radzę również skonsultować się z prawnikiem lub doradcą finansowym, aby dopilnować, by wszystkie aspekty umowy były zgodne z obowiązującymi przepisami prawa i chroniły interesy obu stron transakcji.

Pożyczki prywatne online – nowoczesność czy ryzyko?

Zasady bezpiecznego pożyczania

Wybieranie sprawdzonych platform. Pożyczki prywatne przez Internet mogą być atrakcyjną alternatywą dla bankowych ofert kredytowych, jednak wymagają szczególnej ostrożności. Kluczowe jest korzystanie z renomowanych platform pożyczkowych, które zapewniają przejrzystość transakcji oraz są zarejestrowane i nadzorowane przez odpowiednie urzędy, co zwiększa poziom bezpieczeństwa.

Ocena wiarygodności pożyczkodawcy. Dokładna weryfikacja osoby oferującej pożyczkę może uchronić przed wystawieniem się na potencjalne ryzyko oszustwa. Warto sprawdzić opinie w sieci i zasięgnąć informacji o historii transakcji danego inwestora prywatnego.

Jak unikać pułapek?

Uważne czytanie umowy. Kluczowym elementem jest zapoznanie się z wszystkimi punktami umowy pożyczkowej. Należy zwrócić uwagę na warunki spłaty, oprocentowanie oraz możliwość wcześniejszej spłaty bez dodatkowych kosztów. To pozwoli uniknąć ukrytych opłat i niekorzystnych warunków.

Omijanie ofert „na słowo”. Wszelkie transakcje powinny być potwierdzone pisemnie. Pożyczanie pieniędzy na podstawie nieformalnych umów to otwarte drzwi dla wielu ryzyk oraz trudności w egzekwowaniu zwrotu środków.

O czym pamiętać przy pożyczkach prywatnych online?

Zabezpieczenie transakcji. Dobre praktyki zakładają, że każda pożyczka powinna być zabezpieczona stosownymi dokumentami, takimi jak weksle lub poręczenia, co jest gwarantem bezpiecznego zapożyczenia się i daje solidną podstawę prawną na wypadek ewentualnych sporów.

Koszty i opłaty dodatkowe. Zanim zdecydujesz się na skorzystanie z pożyczki prywatnej online, przeanalizuj koszty całkowite. W niektórych przypadkach opłaty dodatkowe mogą znacznie podnieść realne oprocentowanie pożyczki, co wpłynie na jej korzystność.

Wnioski

Choć pożyczki prywatne online są wygodne i dostępne, zawsze wiążą się z pewnym ryzykiem. Aby zabezpieczyć się przed nieprzewidzianymi konsekwencjami, należy podchodzić do nich z rozwagą, dokładnie analizując oferty oraz stosując się do powyższych wskazówek. Działając zgodnie z zasadami bezpieczeństwa, można korzystać z nowoczesnych możliwości finansowania bez narażenia swoich finansów na niepotrzebne ryzyko.

Jak pożyczki od osób prywatnych wpływają na historię kredytową?

Poznaj skutki pożyczek prywatnych dla Twojej zdolności kredytowej

Korzystanie z pożyczek od osób prywatnych może mieć wpływ na Twoją historię kredytową, zarówno pozytywny, jak i negatywny. W Polsce Biuro Informacji Kredytowej (BIK) stanowi kluczowe źródło danych o historii zadłużenia konsumentów. Warto mieć na uwadze, że nie wszystkie transakcje między osobami prywatnymi są rejestrowane w BIK, dlatego pożyczki udzielane w ramach prywatnych umów często pomijają tę instytucję. Jednak nieterminowa spłata takiej pożyczki, która zakończy się sprawą sądową, może skutkować negatywnym wpisem w rejestrze dłużników.

Umowy cywilnoprawne a Twoja wiarygodność kredytowa

Przy zawieraniu umowy pożyczki pomiędzy osobami prywatnymi ważne jest uwzględnienie w niej wszystkich istotnych postanowień, w tym wysokości pożyczki, terminu spłaty oraz ewentualnych kosztów związanych z nieterminową spłatą. Tak przygotowana umowa daje obu stronom bezpieczeństwo i może być dowodem terminowego regulowania zobowiązań, co w dłuższej perspektywie może korzystnie wpłynąć na Twoją reputację jako pożyczkobiorcy.

Praktyczne sposoby na zabezpieczenie transakcji

Zabezpieczanie transakcji stanowi kluczowy element pożyczek prywatnych. Możliwości są różne – od weksla, przez umowę cywilnoprawną, aż po poręczenia. Warto również korzystać z poświadczenia podpisu u notariusza, który dodatkowo zwiększa prawomocność zawartej umowy. Działania te nie tylko chronią obie strony umowy, ale również budują zaufanie, które jest fundamentem pozytywnej historii kredytowej.

Wnioski dla konsumentów

Pożyczanie od osób prywatnych może być dobrym rozwiązaniem w sytuacji, gdy potrzebujesz pilnych środków. Jednakże, aby chronić swoją przyszłą zdolność kredytową, zawsze postępuj zgodnie z umową i reguluj zobowiązania terminowo. Pamiętaj, że odpowiedzialne zarządzanie finansami osobistymi to podstawa dobrego wizerunku w oczach potencjalnych kredytodawców. Pomimo tego, że pożyczki prywatne mogą nie być bezpośrednio odnotowywane w BIK, ich wpływ – zwłaszcza w sytuacjach spornych – może mieć daleko idące konsekwencje dla Twojej historii kredytowej.

Rejestry dłużników a pożyczki prywatne – co warto wiedzieć?

Ocena ryzyka pożyczki

Zanim podejmiesz decyzję o pożyczce od osoby prywatnej, należy dokładnie ocenić ryzyko. Kluczowym elementem tego procesu jest sprawdzenie, czy potencjalny pożyczkodawca lub pożyczkobiorca nie figuruje w rejestrach dłużników. Bazy takie jak Krajowy Rejestr Długów czy Biuro Informacji Kredytowej zawierają informacje o historii kredytowej osób i mogą świadczyć o ich wiarygodności finansowej.

Znaczenie rejestru dłużników

Rejestry dłużników pozwalają na szybką weryfikację, czy dana osoba nie ma nieuregulowanych zobowiązań lub zaległości finansowych. Jest to szczególnie istotne w przypadku pożyczek prywatnych, ponieważ nie są one regulowane z taką surowością jak sektor bankowy. Wpis do rejestru dłużników może być sygnałem ostrzegawczym i powinien skłonić do dogłębnej analizy i ryzyka związanego z transakcją.

Jak sprawdzić czyjaś wiarygodność?

Aby uzyskać dostęp do rejestrów, zazwyczaj wystarczy poznać PESEL lub NIP osoby prywatnej bądź firmy. Warto też przeprowadzić wstępną rozmowę i zapytać o przyczyny ewentualnych wpisów do rejestru. Pożyczkobiorca natomiast powinien być przygotowany na przedstawienie dokumentów potwierdzających zdolność do spłaty pożyczki, takich jak wyciągi z konta bankowego czy zaświadczenia o zarobkach.

Zabezpieczenie pożyczki

Nie bez znaczenia pozostaje także zabezpieczenie pożyczki – umowa cywilno-prawna, weksel lub hipoteka, które mogą podnieść poziom bezpieczeństwa transakcji. Zawsze należy zachować ostrożność i pamiętać, że pożyczanie pieniędzy od osób prywatnych wiąże się z wyższym ryzykiem – zarówno dla pożyczkodawcy, jak i pożyczkobiorcy.

Wnioski końcowe

Wnikliwa weryfikacja w rejestrach dłużników przed udzieleniem lub zaciągnięciem pożyczki prywatnej jest niezbędnym krokiem w minimalizacji ryzyka. Odpowiednia due diligence oraz staranne przygotowanie umowy pożyczki mogą zapobiec wielu problemom i konfliktom, które mogą wyniknąć z niespłacenia zobowiązań. Zawsze pamiętaj, aby działania związane z pożyczaniem pieniędzy traktować z pełną powagą i odpowiedzialnością, aby zabezpieczyć swoje finanse przed nieprzewidzianymi sytuacjami.

Tworzenie planu spłaty pożyczki – skuteczne strategie

Rozpoznanie własnych możliwości finansowych

Aby bezpiecznie pożyczyć pieniądze od osób prywatnych na procent, zacznij od szczegółowej analizy swoich miesięcznych dochodów i wydatków. Stwórz realistyczny budżet domowy, który pomoże Ci określić maksymalną kwotę, jaką jesteś w stanie co miesiąc przeznaczyć na spłatę pożyczki. Pamiętaj, że przemyślany plan spłaty to fundament, który zapobiegnie problemom finansowym i zbuduje Twoją wiarygodność w oczach pożyczkodawcy.

Określenie optymalnego harmonogramu spłat

Kluczowym elementem planu spłaty jest harmonogram spłat. Negocjuj z pożyczkodawcą terminy i wysokość rat tak, by były one dostosowane do Twojego cyklu płatniczego, np. dni otrzymywania wypłaty. Ustalone raty powinny być stałe lub malejące, co zapewni ciągłość procesu spłaty i zminimalizuje ryzyko wpadnięcia w spiralę długu.

Wybór metody spłaty

Do najpopularniejszych metod spłaty należą metoda śnieżnej kuli i metoda lawinowa. Pierwsza polega na spłacaniu najpierw tych zobowiązań, które mają najmniejszą wartość, natomiast druga sugeruje skupienie się na zadłużeniu z najwyższym oprocentowaniem. Wybór odpowiedniej strategii spłaty pożyczki jest kluczowy, ponieważ pozwala zoptymalizować koszty i czas spłaty.

Zachowanie dyscypliny finansowej

Dyscyplina w trakcie spłaty pożyczki jest konieczna do utrzymania pozytywnej historii kredytowej i uniknięcia dodatkowych kosztów związanych z opóźnieniami w płatnościach. Wprowadź regularne przeglądy budżetu, które pozwolą Ci na kontrolę nad wydatkami i dostosowanie ich do bieżącej sytuacji finansowej. Pamiętaj, że każda przedterminowa spłata może znacząco zmniejszyć całkowity koszt pożyczki.

Zastosowanie się do tych skutecznych strategii pozwala nie tylko bezpiecznie pożyczać, ale i komfortowo spłacać pożyczki od osób prywatnych na procent. Podejmowanie przemyślanych decyzji finansowych z pewnością przyniesie pożądane efekty i pozwoli uniknąć nieprzyjemnych konsekwencji zadłużenia się poza bankowym systemem kredytowym.

Monitoring rynku pożyczek prywatnych – jak być na bieżąco?

Aby korzystnie i bezpiecznie pożyczać pieniądze od osób prywatnych, konieczne jest ciągłe śledzenie rynku pożyczek. Znajomość aktualnych warunków, ofert oraz opinii innych użytkowników stanowi fundamentalną wiedzę, która pomoże w podjęciu najkorzystniejszej decyzji. Oto kilka sposobów, dzięki którym będziesz zawsze na bieżąco z rynkiem pożyczek prywatnych.

Subskrypcja biuletynów i alertów z serwisów finansowych

Zapisanie się na listy mailingowe specjalistycznych portali finansowych to sprytny sposób na zdobycie bieżących informacji o pożyczkach prywatnych. Newslettery często zawierają porównania ofert, wskazówki ekspertów i alarmy o zmianach na rynku, które mogą wpłynąć na twoje decyzje pożyczkowe. Ustawiając powiadomienia, zyskasz dostęp do ekskluzywnych ofert specjalnych i promocji, które często są przekazywane tylko subskrybentom.

Korzystanie z agregatorów i porównywarek ofert pożyczkowych

Narzędzia takie jak agregatory oraz porównywarki pożyczek pozwalają na szybkie przeglądanie wielu ofert jednocześnie. Użytkując je, możesz określić własne kryteria wyszukiwania, takie jak wysokość pożyczki czy długość okresu spłaty, by znaleźć najbardziej dopasowane propozycje. Warto poszukiwać serwisów, które aktualizują swoją bazę danych w czasie rzeczywistym, zapewniając najświeższe informacje rynkowe.

Uczestnictwo w forach internetowych i grupach dyskusyjnych

Dołączenie do społeczności zainteresowanej pożyczkami jest kluczowe dla zrozumienia rynku z perspektywy konsumenta. Wymiana doświadczeń oraz opinii na forach internetowych i w grupach na portalach społecznościowych może ustrzec cię przed nieuczciwymi pożyczkodawcami oraz pomóc w znalezieniu polecanej oferty. Regularne śledzenie dyskusji dostarczy ci cennych wskazówek, a także zapewni dostęp do realnych opinii innych pożyczkobiorców.

Studium warunków i umów pożyczkowych

Przeczytanie i analiza warunków pożyczek oferowanych przez osoby prywatne jest absolutną koniecznością. Każda umowa może posiadać unikalne klauzule, które znacząco wpływają na koszty i zasady zwrotu pożyczonych środków. Upewnij się, że rozumiesz wszystkie aspekty prawne oraz finansowe przed zobowiązaniem się do umowy pożyczkowej. Wykorzystanie porad prawnych, czy też konsultacje z doradcą finansowym, mogą pomóc w należytej ocenie ryzyka i warunków.

Badanie rynku pożyczek prywatnych wymaga zarówno czasu jak i uwagi, ale to niezbędne działania, które zapewnią ci korzystne i bezpieczne warunki współpracy z pożyczkodawcami. Pamiętaj, by zawsze podejmować świadome decyzje, oparte na rzetelnych informacjach oraz dbać o swój interes, unikając zbędnych ryzyk finansowych.

FAQ

Czy pożyczanie od osób prywatnych jest bezpieczne?

Tak, pożyczanie od osób prywatnych może być bezpieczne, pod warunkiem zachowania należytej staranności. Ważne jest, aby dokładnie weryfikować tożsamość pożyczkodawcy, a także spisywać umowę, która jasno określa warunki pożyczki, takie jak wysokość odsetek, harmonogram spłat i konsekwencje nieterminowej spłaty.

Jakie elementy powinna zawierać umowa pożyczki?

Umowa pożyczki powinna zawierać dane obu stron transakcji, kwotę pożyczki, wysokość oprocentowania, terminy spłat, ewentualne zabezpieczenia, postępowanie w przypadku zwłoki oraz podpisy stron. Zalecane jest również notarialne poświadczenie umowy.

Co zrobić, aby sprawdzić wiarygodność pożyczkodawcy?

Aby sprawdzić wiarygodność pożyczkodawcy, warto poszukać opinii w Internecie, zasięgnąć informacji na temat jego przeszłych transakcji, a także poprosić o dokument tożsamości i ewentualnie inny dowód zdolności finansowej. Można również skorzystać z rejestrów dłużników.

Czy warto pożyczać pieniądze na procent?

Pożyczanie pieniędzy na procent może być korzystne, jeśli odsetki są niższe niż w tradycyjnych bankach lub instytucjach finansowych, a pożyczkodawca jest wiarygodny. Ważne, aby dokładnie przemyśleć swoją zdolność do spłaty pożyczki w ustalonym terminie.

Jakie są ryzyka pożyczania pieniędzy od osób prywatnych?

Główne ryzyka to możliwość wpadnięcia w spiralę długów z powodu wysokich odsetek, ryzyko oszustwa lub nierzetelnego pożyczkodawcy, a także trudności w egzekucji warunków umowy. Dlatego kluczowa jest dokładna analiza umowy i sprawdzenie pożyczkodawcy.

Jak mogę zabezpieczyć pożyczkę?

Można zabezpieczyć pożyczkę przez umowne ustalenie zastawu lub hipoteki na nieruchomości, cesję wierzytelności lub poręczenie osoby trzeciej. Ważne, aby zabezpieczenia zostały odpowiednio zapisane w umowie pożyczki.

Czy mogę wynegocjować warunki pożyczki?

Tak, warunki pożyczki są do negocjacji. Możesz dyskutować o wysokości oprocentowania, harmonogramie spłat, a także o ewentualnych zabezpieczeniach. Pamiętaj jednak, aby wszystkie ustalenia znalazły się w pisemnej umowie.

Jak powinienem postępować, jeżeli nie jestem w stanie spłacić pożyczki?

W sytuacji, gdy nie jesteś w stanie spłacić pożyczki, powinieneś jak najszybciej skontaktować się z pożyczkodawcą, aby poinformować go o problemach finansowych i wynegocjować nowe warunki spłaty. Unikanie kontaktu może prowadzić do dodatkowych kosztów i komplikacji prawnych.

Czy pożyczki od osób prywatnych są opodatkowane?

Tak, zgodnie z prawem podatkowym w Polsce, odsetki od pożyczek są opodatkowane. Musisz zgłosić otrzymane odsetki w zeznaniu podatkowym i zapłacić należny podatek, chyba że pożyczkodawca jest Twoim najbliższym krewnym i transakcja korzysta ze zwolnień przewidzianych w ustawie.

Gdzie szukać wiarygodnych osób prywatnych oferujących pożyczki?

Wiarygodnych pożyczkodawców można poszukiwać za pośrednictwem serwisów internetowych zajmujących się pośrednictwem finansowym, na forach internetowych lub w lokalnych ogłoszeniach. Ważne jest, aby każdą ofertę dokładnie przeanalizować i sprawdzić opinie innych użytkowników.